Un lettore ci scrive: “Pur non essendo un economista , e non avendo a disposizione dati macroeconomici particolari, nonostante la mini ripresa in atto, sono pessimista, per l’economia italiana . Molto pessimista. Cosa ci aspetta, nei prossimi mesi? Al di là della manovra sempre preannunciata e ora differita a settembre, finanziariamente inattuabile, salvo sfondare il debito, tutti i dati sono già preoccupanti di per sé, come anche riporta IL SOLE 24 ORE, supplemento Plus, di ieri (articoli a seguire).”.

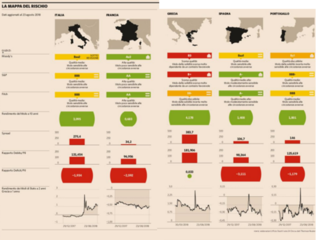

Come l?Italia si gioca la partita sullo spread (scarica da qui la mappa del rischio in foto)

Come l?Italia si gioca la partita sullo spread (scarica da qui la mappa del rischio in foto) Spread in volata, investitori esteri in fuga dai titoli di Stato tricolori: il rischio «Italia» è tornato d?attualità sui mercati finanziari e fa sentire il suo peso a cascata su Piazza Affari.

In mezzo al guado

Ogni giorno, le dichiarazioni degli esponenti del Governo e le notizie sulle vendite degli investitori internazionali fanno ballare le quotazioni. E questa fase di incertezza potrebbe durare a lungo. A settembre, infatti, la coalizione Lega-M5S inizierà a discutere la legge di bilancio, che si teme possa contravvenire alle regole europee sul deficit.

Inoltre, in autunno, le agenzie di rating aggiorneranno le valutazioni sulla solvibilità del Tesoro (la prima a esprimere un giudizio sarà Fitch già il 31 agosto). L?affidabilità dell?Italia come debitore è al limite della soglia che divide gli investimenti poco rischiosi (investment grade) da quelli adatti agli speculatori (speculative grade). Dunque, un abbassamento del voto farebbe ulteriormente scendere i prezzi delle obbligazioni del nostro Paese, perché i gestori di patrimoni non aggressivi dovrebbero ridurle per preservare il profilo di rischio dei prodotti.I molti risparmiatori che hanno BTp, Cct e BoT nel deposito titoli si chiedono se alleggerire l?esposizione. Alcuni fattori possono aiutare a essere più prudenti, anche nel caso non si voglia smobilizzare il portafoglio e, viceversa, godersi le cedole senza il timore di dover liquidare gli investimenti a un prezzo penalizzante.

Non tutti i BTp sono uguali

L?impatto del rischio Paese varia a seconda della durata delle obbligazioni. Le scadenze brevi hanno patito in modo particolare le vendite in primavera, con l?impasse della formazione del Governo e con le preoccupazioni per le dichiarazioni dei ministri. Poi la tensione è tornata sui titoli più lunghi, tanto che il rendimento dell?emissione decennale ha superato quella del Bund tedesco di quasi 300 punti base (3%) e si è allargato pure rispetto al tasso dei Paesi meno forti dell?area euro come la Spagna, il Portogallo o la Grecia. «La durata finanziaria di un titolo fa la differenza – spiega Piero Grilli di Assiom Forex -. Per il nostro Paese è ipotizzabile un autunno di estrema volatilità, mentre l’ipotesi di una eventuale ristrutturazione è in questo momento poco realistica e dovrebbe essere preceduta da altri eventi negativi, però bisogna tenerla in considerazione. In quest?ottica, dunque, potrebbe valere la pena bilanciare la durata media di un portafoglio senza avere esposizioni solo sulla parte breve delle scadenze». Lo spread sui titoli biennali, in questi frangenti, esprime con più immediatezza il rischio-Paese.

Tasso variabile da evitare

Un portafoglio italiano più immune ai rischi dovrebbe escludere i titoli a tasso variabile come i CcT o i BTp legati all?inflazione, che sono i primi a essere ceduti dagli investitori istituzionali nei momenti di panico, dato che sono meno liquidi e godono di pochi strumenti di copertura.

lo schermo della «cac»

«È anche importante – suggerisce Grilli – verificare che i titoli di Stato abbiano la clausola Cac, inserita a partire dal 2013, che dà una maggiore tutela ai possessori in caso di ristrutturazione del debito e che salvaguarderebbe almeno il 20/30% dell?investimento». Però è probabile, come aggiunge Grilli, che la partecipazione dei risparmiatori al risanamento dei conti pubblici lascerebbe pochi superstiti, perché gli investitori fuggirebbero da tutte le attività finanziarie italiane, comprese le azioni delle banche che hanno in pancia molti titoli di Stato.

Opportunità dopo l?autunno

L?umore dei mercati ruota attorno alla credibilità del Governo presso gli investitori internazionali, che trovano nei BTp gli strumenti adatti per speculare (quindi guadagnare) in un clima esacerbato anche da tensioni globali. «Basterebbero alcune decisioni del Governo che piacciano all?Unione europea per far risalire il BTp in un batter d?occhio – conclude Grilli -; in questo caso i titoli di Stato italiani diventano una grande opportunità di acquisto. Un rendimento a due anni sopra l?1% e a dieci anni al 3% non si vedeva da tempo».

di Marzia Redaelli, da Il Sole 24 Ore

Le impennate agostane dello spread sono state una prova generale della tenuta dei titoli di Stato italiani, che tra poco sosterrano un?esame di sostenibilità.

Il primo appuntamento è per la prossima settimana. Il 31 agosto, infatti, l?agenzia di rating Fitch si esprimerà sull?affidabilità del nostro debito. L?agenzia S&P Global Ratings, invece, aggiornerà la sua valutazione il 26 ottobre. Infine Moody?s, che avrebbe dovuto pronunciarsi a inizio settembre, ha fatto sapere che riferirà sulle prospettive del nostro Paese dopo che avrà idea dell?entità della manovra finanziaria. La discussione del Governo sulla legge di bilancio inizierà subito dopo le ferie estive ; investitori, analisti ed economisti guarderanno con particolare attenzione ai suoi impatti sul deficit. Il saldo negativo tra entrate e uscite corrrenti rischierebbe di peggiorare molto in caso di attuazione delle misure proposte in campagna elettorale, quali il reddito di cittadinanza o la flat tax, che assorbirebbero grandi risorse. La notizia positiva è che – vista la dose di pessimismo sui parterre – una finanziaria meno aggressiva del previsto darebbe il via a un veloce recupero di BTp e Piazza Affari.

I titoli italiani, tuttavia, restano i più esposti dell?area euro ai pericoli dell?avversione al rischio, proprio per via della fragilità dei conti pubblici e della lentezza delle riforme strutturali; per questo motivo, sono ostaggio anche delle tensioni globali, scatenate dalla guerra dei dazi o dall?incertezza sulla crescita globale.

Ma.R.

Il mondo governativo nel vecchio continente

Effetto spread

Il quadro dei rendimenti dei bond governativi dell?area euro è molto variegato. All?interno della moneta unica, ci sono situazioni molto diverse tra i vari Stati e questo si ripercuote sul premio al rischio che gli investitori chiedono per sottoscrivere le obbligazioni emesse dai governi. Il range oscilla tra lo 0,3% di rendimento del Bund decennale, il punto di riferimento per l?affidabilità nel Vecchio Continente, e il 4,20% della Grecia. Atene è appena uscita dal programma di risanamento della Troika dopo otto anni, ma la situazione economica resta ancora molto fragile e questo si riflette nell dinamiche di mercato. Dopo la Grecia sotto i riflettori è finita l?Italia, con un rendimento sopra al 3%, in pratica raddoppiato negli ultimi mesi per effetto delle tensioni legate alla politica. A debita distanza la Spagna, che ha un rendimento del decennale intorno al?1,4% con uno spread con l?Italia ai massimi dal 2011.

Diversificare il portafoglio sui bond governativi è quanto mai necessario dopo le tensioni che hanno interessato l?Italia negli ultimi mesi. Per chi non vuole esporsi al rischio valuta la scelta si concentra sulle emissioni in euro. In particolare il focus è sull?area periferica, che mantiene uno spread sul Bund e consente di avere un surplus nei rendimenti anche se le scadenze a breve hanno in quasi tutti i casi ritorni negativi. Non è facile quindi destreggiarsi.

La prima regola è quella di diversificare, anche all?interno dell?area euro, per limitare l?esposizione al singolo rischio-paese. In primis cominciando a dare un peso e a valutare l?Italia rispetto anche agli altri stati.

«Nella fase attuale – spiega Giovanni Cuniberti, responsabile consulenza Gamma Capital Markets – c?è molta apprensione intorno al rischio Italia anche se a mio avviso ancora non siamo in una fase allarmistica che io indentifico con un BTp decennale sopra al 3,7%. Oggi il rendimento è compreso tra il 2,6% e il 3,6% che a nostro avviso è un?area di incertezza che non esclude qualche acquisto. Fino a oggi eravamo scarichi di titoli italiani, ma ora li stiamo valutando. Il paragone con la Grecia è azzardato. Il decennale di Atene rende il 4,3%, quindi poco più di un punto rispetto all?Italia ma il premio per il rischio non lo ritengo allettante. Su scadenze al 2022 la Grecia rende il 2,5% contro l?1,5% del BTp, anche in questo caso mi pare una differenza troppo risicata per puntare sulla Grecia, dove permangono rischi nonostante l?uscita dal programma della troika».

Interessante appare anche la Spagna, che offre cedole nettamente più basse dell?Italia, intorno all?1,4%, ma con una percezione del rischio sicuramente più bassa da parte del mercato. Madrid ha una crescita più tonica rispetto all?Italia e secondo l?esperto l?inserimento di questi titoli in portafoglio ha senso.

Al di là del singolo rischio-paese, una variabile da non sottovalutare è quella dell?inflazione, spinta dal rialzo del prezzo del greggio e salita in Europa sopra il livello dei rendimenti offerti dal gran parte dei governativi decennali. «In questa fase – conclude Cuniberti – puntiamo molto sui bond a tasso variabile e sull?inflazione , a partire da CcT, BTp Italia e obbligazioni bancarie. L?inflazione è tornata a salire anche se in Italia si attesta all?1,3% mentre in Europa è nell?area degli obiettivi Bce. Dal prossimo anno il ciclo rialzista dei tassi si metterà in moto ed è meglio non trovarsi scoperti a questo appuntamento».

Le grandi case di investimento stanno monitorando le vicende italiane con grande attenzione, anche perché l?impatto di Roma sul?eurozona è significativo e le vicende italiane non sono marginali.

«Nei mesi scorsi – commenta Sergio Bertoncini ? senior credit strategist di Amundi Sgr – abbiamo mantenuto ampia diversificazione sui periferici. La Spagna è sicuramente interessante e insieme al Portogallo ha fatto molto bene fino a ora, rispetto all?Italia. Tra Spagna e Italia in termini di spread siamo tornati a livelli elevati, in linea con quelli del 2011. Sul segmento a breve della curva spagnola e portoghese, i rendimenti rimangono negativi a 2 anni e piuttosto contenuti sulle scadenze più lunghe».

Una modalità di diversificazione è quella anche di puntare sulle emissioni societarie. «In questa realtà di mercato con rendimenti molto contenuti nel segmento 1-5 anni – continua Bertoncini – i corporate bond offrono ancora un po? di spread. Tra i governativi con queste scadenze i rendimenti sono bassi o addirittura negativi, esclusa l?Italia e ciò evidenzia che il mercato valuta in maniera importante gli strumenti a disposizione della Bce per ridurre la volatilità. Ad esempio, sul segmento 1-5 anni, i corporate investment grade con rating ?BBB? offrono in media 110/120 punti base di spread sui titoli di Stato tedeschi».

di Andrea Gennai, da Il Sole 24 Ore

Giocare in difesa sui bond qualora la situazione sull?azionario dovesse volgere al peggio. In vista di un autunno che si prevede particolarmente intenso di appuntamenti chiave, non solo in Italia, il cosiddetto ?flight to quality? può tornare utile.

Sostanzialmente significa puntare sui governativi più sicuri, ovvero Bund tedesco e Treasury Usa, per proteggere il portafoglio da un?improvvisa esplosione della volatilità sull?equity. Secondo gli addetti ai lavori però tra i due titoli c?è una differenza sostanziale.

Il Bund decennale rende poco più dello 0,3%: si tratta come è facile intuire di livelli assolutamente anomali che nel medio lungo termine sono destinati a risalire fisiologicamente in vista di un rialzo dei tassi anche se già molti osservatori avevano preventivato un incremento per questa fase dell?anno. Secondo gli esperti, sul Bund la strategia opportuna, in caso di peggioramento dei quadro dei mercati, è quella di fare trading in chiave di breve. Ma restare stabilmente su questo titolo può avere poco senso visti anche i livelli di inflazione.

Diverso il discorso del Treasury decennale, che rende circa il 3% e quindi comincia ad essere appetibile anche se espone l?investitore italiano al rischio valuta. Amundi, ad esempio, suggerisce ad esempio un?ampia diversificazione globale sempre e per chi cerca maggiore sicurezza, incluso il segmento obbligazionario americano, soprattutto sulle scadenze a medio-breve termine.

An.Gen.