La Commissione Tecnica nominata dal Mef nel rispetto della legge istitutiva del Fir, Fondo Indennizzo Risparmiatori (qui i dettagli), delle banche azzerate, tra cui le più grandi di tutte sono Banca Popolare di Vicenza e Veneto Banca (l’elenco completo è pubblicato in fondo*), ha, dopo mesi dalla sua costituzione (qui le sue determinazioni), emanato le Linee guida delle violazioni massive (qui scaricabili in pdf, in fondo in formato testo**) previste per l’indennizzo forfettario subordinato alla verifica della predetta Commissione tecnica).

Questo tipo di indennizzo è riservato ai titolari di un reddito superiore ai 35.000 euro (il reddito complessivo considerato è quello relativo all’anno 2018 ai fini dell’imposta sul reddito delle persone fisiche, al netto di eventuali prestazioni di previdenza complementare erogate sotto forma di rendita) e, congiuntamente, di un patrimonio mobiliare di proprietà (titoli e conti) sopra i 100.000 euro.

Sotto anche una sola delle predette soglie la procedura semplificata è quella dell’indennizzo forfettario diretto con accesso, così come quelle per l’indennizzo subordinato, tramite il portale Consap.

Ricordiamo, infatti, che il FIR, provvisto di una dotazione iniziale ma incrementabile pari a 1,575 miliardi di Euro per il triennio 2019-2021, è finalizzato a sostenere, mediante l’erogazione di indennizzi, la cui misura non può superare il limite massimo complessivo di euro 100.000 per ciascun risparmiatore, gli azionisti o titolari di obbligazioni subordinate che hanno subito un pregiudizio ingiusto da parte di banche e loro controllate aventi sede legale in Italia, poste in liquidazione coatta amministrativa tra il 16 novembre 2015 e il 1° gennaio 2018, in ragione delle violazioni massive degli obblighi di informazione, diligenza, correttezza, buona fede oggettiva e trasparenza previsti dal TUF (art. 1, comma 493, l. 145/2018).

Le domande di indennizzo forfettario diretto, riservato a chi è al di sotto di uno almeno dei limiti di reddito o di patrimonio mobiliare precedenti, o indiretto, riservato a chi supera entrambi i limiti predetti, vanno presentate non più entro la data originaria del 18 febbraio 2020 ma entro quella del 18 aprile 2020 fissata nella proroga causata dalle necessarie e non facili messe a punto della procedura telematica.

On. Pierantonio Zanettin, la Commissione Tecnica ha finalmente pubblicato le linee guida delle violazione massive previste per l’indennizzo indiretto. Un commento a caldo?

Era ora. Io stesso, nei recenti interventi in commissione bilancio ed in aula a Montecitorio sulla manovra 2020, avevo ricordato al Governo che tali linee guida non erano state ancora varate e che, in loro assenza, le domande dei risparmiatori, che al 31 dicembre 2018 avevano reddito superiore ai 35.000 euro e patrimonio sopra i 100.000 euro, erano tutte forzatamente in stand by.

Ora finalmente anche questi risparmiatori potranno presentare le loro domande di indennizzo.

Tra questi mi torna in mente I.L., quel risparmiatore che proprio qualche giorno fa si era rivolto con una lettera aperta a Vicenzapiu.com a cui ho provato a dare un riscontro. Le sue domande potranno trovare almeno una parziale risposta.

L’avv. Cavallari per Adusbef Veneto ci dice che non ci sarebbero né potevano esserci elementi di novità rispetto al testo unico di intermediazione finanziaria visto che quelli fissati sono esempi di violazioni ricorrenti nella prassi e nella giurisprudenza sia dei tribunali ordinari che dell’arbitro controversie finanziarie. Quali sono, quindi, le violazioni massive individuate dalla Commissione Tecnica?

Concordo, intanto, con quanto detto dall’avv. Fulvio Cavallari, presidente di Adusbef Veneto. La commissione tecnica del Fondo Indennizzo Risparmiatori, infatti, ha riassunto sostanzialmente le diverse violazioni tipiche già individuate dalla giurisprudenza in casi analoghi.

Per dimostrare la fondatezza della propria istanza il risparmiatore potrà far valere violazioni attinenti alla corretta informazione sulle azioni o obbligazioni comprate, alla sua profilatura e propensione al rischio, alla divulgazione di dati fuorvianti sui titoli, alla violazioni delle regole in materia di parità di trattamento nella gestione degli ordini di disinvestimento, di scoperti di conto a tassi di favore assistiti da garanzia atipica sui titoli di propria emissione (baciate), ovvero relative alla politica degli incentivi del management della banca contraria al miglior perseguimento dell’interesse dei clienti ed altre ancora.

L’elenco non ha carattere tassativo, ma esemplificativo, per cui l’interessato potrà comunque far valere fattispecie peculiari inerenti il suo caso concreto.

In quanto tempo questi risparmiatori potranno ottenere una risposta?

Questo non sono certamente in grado di dirlo. Contrariamente a quanto accade per il rimborso diretto, nel caso di indennizzo indiretto il giudizio della Commissione Tecnica avverrà caso per caso. Immagino quindi che occorreranno dei mesi per completare l’esame di ogni singola domanda. Ma, ripeto, è solo una mia supposizione.

Nel decreto crescita si era parlato di una possibile elevazione a 200.000 euro del tetto del patrimonio mobiliare per accedere all’indennizzo diretto del Fondo Indennizzo Risparmiatori. Ci sono stati sviluppi a proposito?

In effetti l’elevazione del tetto del patrimonio per l’indennizzo diretto era stata venduta all’epoca del decreto crescita come una grande vittoria delle associazioni dei risparmiatori.

Nell’intervento, che ho svolto nell’aula di Montecitorio domenica scorsa, che Vicenzapiu.com ha pubblicato integralmente, ho richiamato il Governo a questo suo impegno.

Purtroppo, per quanto ne so, dell’aumento del tetto si sono perse le tracce e nessuno ne parla più. L’aumento di questo tetto invece risolverebbe tanti casi concreti. E mi viene ancora in mente il caso di I.L.

Come al solito l’on. Pierantonio Zanettin, l’unico vicentino insieme a pochi veneti presente nella ancora bloccata Commissione d’inchiesta sul sistema bancario e finanziario, ha risposto senza indugi, con cognizione di causa e con un positivo realismo sul tema degli Fondo Indennizzo Risparmiatori.

Ora la risposta maggiore dovrebbe, però, arrivare anche e soprattutto dai risparmiatori che, azzerati in circa trecentomila, ancora hanno utilizzato in poche migliaia quella che è una conquista che, seppur limitata negli importi e tardiva per gli effetti, è storica: per la prima volta in Italia passa il principio che vanno risarciti gli effetti dei crac bancari, generati in molti casi, non tutti, dai vertici delle singoli istituti ma sempre anche, se non soprattutto, da un mancato o carente o… bipolare controllo degli organi preposti come Consob e, in primis, Banca d’Italia.

In attesa di pubblicare a breve la risposta dettagliata da parte di Consap, la cui responsabile delle Relazioni esterne, dr.ssa Fiorella Carpinelli ci ha prontamente risposto con dati più che puntuali sulle 47.879 domande presenti nel sistema al 17 dicembre 2019 suddivise tra 28.006 inviate e 19.873 in

compilazione, abbiamo interpellato varie associazioni dei risparmiatori al di là dei comunicati stampa di parte (per Noi che credevamo… e Don Torta va tutto male quello che è stato fatto dal nuovo governo e tutto bene quello che era stato solo promesso fino al 9 febbraio 2019 a Vicenza da Salvini & Di Maio versione Lega) e studi legali, molti dei quali legati o collegati anche ad associazioni.

Per il Movimento Diritti Europei, collegato con lo studio Calvetti di Treviso, per lo studio Bertelle di Malo, che segue anche l’Associazione nazionale azionisti BPVi, per Ezzelino III da Onara, che si avvale della collaborazione dell’avv. prof. Rodolfo Bettiol, l’ideatore del meccanismo giuridico che poi ha portato alla formulazione del Fir, per associazioni nazionali del CNCU (Consiglio Nazionale dei Consumatori e degli Utenti) come Adusbef Veneto, Codacons Veneto e la Casa del Consumatore, che a Schio è da sempre radicata, dovrebbe crescere l’informazione “positiva” sulla fruibilità dello strumento offerto, ed oggi funzionante e supportato, perché alla fine non siano solo in alcune decine di migliaia i danneggiati che vedranno alleviati, anche se in parte, i danni subiti.

Tutti i circa trecentomila aventi diritto al Fir, di certo stanchi delle promesse fatte, andrebbero raggiunti dall’informazione, a cui abbiamo provato a contribuire anche oggi noi di VicenzaPiu.com, visto che sono indotti a non chiedere quanto ora realmente possono ottenere con la procedura attiva da una pubblicità al contrario che punta, su basi puramente politiche e di parte, a perseguire la strada della protesta permanente e a prescindere all’insegna del “tanto peggio per le vittime, tanto meglio per i capipopolo“.

I “ritardatari” prendano coscienza del loro diritto subito e senza ulteriori indugi come stanno già facendo anche i soci della Banca Popolare di Bari che si stanno attivando per accedere anche loro ai benefici del Fondo Indennizzo Risparmiatori o, come tecnicamente più credibile, di una sua estensione con opportuni provvedimenti legislativi che ne dovranno aumentare le risorse senza fare il gioco degli “ostruzionisti” di ogni risma, dal sistema finanziario a quello politico, che contano di soddisfare con le risorse attuali tutti i, pochi, richiedenti.

Soddisfatti gli azzerati dalle banche sarà, poi, compito della politica redistribuire le eventuali risorse residue, che possono crescere ulteriormente con l’alimentazione dei Fondi dormienti, per aumentare la quota del 30% e la soglia massima di 100.000 euro oggi previste dalla legge.

Chiaro?

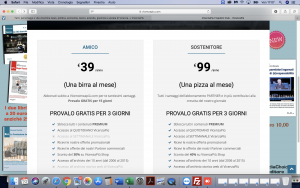

Una birra o una pizza al mese per una buona… informazione

Se sei arrivato a leggere fin qui vuol dire che apprezzi il nostro giornalismo. Sempre più persone leggono VicenzaPiu.com e le sue testate sorelle senza pagare nulla perché tutti i cittadini devono avere un’informazione libera ed indipendente.

Ma il nostro giornalismo richiede tempo e denaro mentre i ricavi della pubblicità non sono sufficienti per coprire i nostri costi e pagare i collaboratori che credono nella nostra missione, quella di garantire sempre la migliore informazione possibile.

Se ci leggi e apprezzi lo sforzo che facciamo 24 ore su 24 per aiutarti a “sapere”, puoi, però, aiutarci a continuare e a migliorare il nostro lavoro per il prezzo di una birra o di una pizza al mese.

Aderisci, allora, con pochi euro all’iscrizione annuale al nostro VicenzaPiù Freedom Club

Ti ringrazio

Giovanni Coviello

*Elenco banche a cui si applicano le norme del Fondo Indennizzo Risparmiatori

Banca Popolare dell’Etruria e del Lazio, Banca delle Marche, Cassa di Risparmio della Provincia di Chieti, Cassa di Risparmio di Ferrara, Banca Popolare di Vicenza, Veneto Banca, BCC Banca Brutia, Banca Popolare delle Province Calabre, BCC Paceco, Credito Cooperativo Interprovinciale Veneto e Banca Padovana Credito Cooperativo

**DELIBERA della Commissione Tecnica del Fondo Indennizzo Risparmiatori

VISTO l’art. 1, commi da 493 a 507, della legge 30 dicembre 2018, n. 145 e successive modifiche ed integrazioni, recante “Bilancio di previsione dello Stato per l’anno finanziario 2019 e bilancio pluriennale per il triennio 2019-2021”;

VISTO in particolare, il comma 493 della legge 30 dicembre 2018, n. 145,

VISTO l’art. 7, comma 1, lett. d), primo periodo del d.m. 10 maggio 2019, recante “Modalità di accesso alle prestazioni del Fondo indennizzo risparmiatori (FIR)”, secondo cui la Commissione tecnica «stabilisce criteri generali e linee guida per la tipizzazione delle violazioni massive, individuali o di portata generale, di natura contrattuale o extracontrattuale, e la corrispondente modulazione degli elementi oggettivi e/o soggettivi nonché dei periodi temporali di riferimento in presenza dei quali, anche tenendo conto delle diverse tipologie di violazione in concreto prese in esame, sussistono il danno subito da ciascun istante e il nesso causale tra le suddette violazioni e tale danno»;

VISTO l’art. 7, comma 1, lett. d), secondo periodo del d.m. 10 maggio 2019, secondo cui

«Rientrano tra le suddette tipologie di violazioni anche le seguenti fattispecie:

i) la vendita o il collocamento di azioni o altri strumenti finanziari, emessi da una banca ovvero da una società appartenente a un gruppo bancario, attraverso la rete di distribuzione della medesima banca o società del gruppo senza l’osservanza dei presidi informativi o valutativi idonei ad assicurare la consapevolezza e l’adeguatezza dell’acquirente rispetto al profilo di rischio dei suddetti strumenti finanziari;

ii) la realizzazione delle suddette strategie di vendita o collocamento di cui al precedente punto (i) in connessione con uno o più dei seguenti elementi:

a. l’erogazione di finanziamenti o altre forme di credito, anche a soggetti diversi dall’acquirente o il sottoscrittore ma collegati con esso, da parte della medesima banca ovvero società del gruppo (le cc.dd. operazioni baciate), includendo anche i casi in cui il controvalore versato per le azioni e gli altri strumenti finanziari sia significativamente inferiore all’entità dei finanziamenti o delle altre forme di credito;

b. la carente informazione o profilatura della clientela, ad esempio tramite l’assegnazione ai clienti di un grado di rischio e di un orizzonte temporale di investimento incongruo rispetto all’età ovvero alla composizione del loro patrimonio immobiliare o mobiliare, in particolare qualora quest’ultimo risulti concentrato in misura pari o superiore al 50% in strumenti di capitale o altri strumenti finanziari della banca o del gruppo bancario, ovvero in misura pari o superiore al 30% nel caso di prestazione del servizio di gestione di portafogli da parte della banca emittente o di società del gruppo;

c. la variazione in aumento del profilo di rischio del cliente assegnato dalla banca contestualmente o in prossimità all’operazione di vendita o collocamento;

d. operazioni di disinvestimento di strumenti finanziari non emessi dalla banca, presenti sul conto titoli presso la banca emittente o società del gruppo, in tempi di

poco anteriori all’acquisto di strumenti di capitale o debito subordinato emessi dalla banca;

iii) la produzione e pubblicazione o divulgazione da parte di una banca o di un gruppo bancario di dati fuorvianti per l’investitore in relazione alla situazione economica, patrimoniale o finanziaria della banca o del gruppo bancario, sia nel corso dell’ordinaria amministrazione sia in connessione con operazioni di aumento di capitale».

RITENUTE, ai fini del presente atto, le Definizioni di cui all’art. 2 del d.m. 10 maggio 2019,

CONSIDERATI la normativa europea e nazionale, primaria e secondaria, gli Orientamenti e i pareri ESMA, gli Orientamenti CONSOB, nonché la giurisprudenza della Corte di Cassazione con riguardo alla responsabilità degli intermediari nei confronti dei propri clienti nell’ambito della prestazione di servizi d’investimento e di ogni altra attività relativa a titoli da essi emessi, e ai correlativi criteri di accertamento del danno risarcibile, nonché gli orientamenti e le relative pronunce dei collegi arbitrali per l’erogazione, da parte del Fondo di Solidarietà, di prestazioni in favore degli investitori, a norma dell’articolo 1, comma 859, della legge 28 dicembre 2015, n. 208, e sull’attività svolta negli anni 2017 e 2018 dall’Arbitro per le Controversie Finanziarie,

VISTI i provvedimenti sanzionatori Consob e Banca d’Italia relativi a banche sottoposte a liquidazione ricomprese nel FIR o a situazioni analoghe e le sentenze ad essi relative che si sono pronunciate su aspetti di merito o legittimità riguardanti i comportamenti degli intermediari

ha elaborato le seguenti

LINEE GUIDA

****

A. Premessa

Il presente Documento intende stabilire i criteri generali e le linee guida per la tipizzazione delle violazioni massive come richiesto a questa Commissione in base a quanto disposto dall’art 7, comma 1, lett. d), del d.m. 10 maggio 2019.

A tal fine la Commissione procede a censire le principali fattispecie ed elencarle per aggregati coerenti, caratterizzati da elementi tipici o di diffusa esperienza oltre che di ipotizzabile prossimità ai casi che saranno sottoposti alla sua attenzione, con l’obiettivo di realizzare l’omogeneità della loro valutazione.

In ragione del carattere meramente esemplificativo e non esaustivo di ogni tipizzazione in materia, restano impregiudicate le specifiche valutazioni che saranno effettuate al momento della valutazione sull’esistenza o meno dei presupposti per l’accoglimento delle singole istanze, all’esito dell’esame della documentazione di cui all’art. 4, comma 2, lett. C) del d.m. 10 maggio 2019.

In tale ambito, la Commissione, ferma restando l’omogeneità di applicazione perseguita con le presenti Linee guida, non avrà alcuna preclusione verso circostanze ulteriori né verso la

possibilità di esercitare i poteri di acquisizione e verifica ad essa assegnati dall’art. 4, comma 4, e dall’art. 7, comma 1, lett. b) e c) del ricordato d.m. 10 maggio 2019.

Le presenti Linee Guida assumono valore di Linee Guida generali, ai sensi dell’art. 7 d.m.

10 maggio 2019.

B. Criteri generali

Al fine di considerare le ipotesi rilevanti già tipizzate dalla giurisprudenza, in particolare, si osserva che la legislazione settoriale e la giurisprudenza, oltre che la casistica formatasi presso gli organismi sopracitati, sottolineano l’esigenza di assicurare il rispetto da parte dell’intermediario, degli obblighi di cui all’art. 21 t.u.f., che impongono all’intermediario, tra l’altro, di comportarsi con diligenza, correttezza e trasparenza, per servire al meglio l’interesse dei clienti e per l’integrità dei mercati, come pure di acquisire le informazioni necessarie dai clienti e operare in modo che essi siano sempre adeguatamente informati, anche affinché sia effettivamente riconosciuto al cliente il diritto di assumere scelte negoziali in modo libero e consapevole.

Ai fini dell’accertamento della fondatezza dell’istanza, il risparmiatore potrà dedurre qualsiasi comportamento che sia prospettato come contrario ai riferiti doveri di cura dell’interesse del cliente, di correttezza, trasparenza e buona fede, e che sia eziologicamente collegato al danno subito ovvero anche causa di invalidità o inefficacia dell’operazione, anche a prescindere dalla sua riconducibilità in concreto alla descrizione delle più ricorrenti fattispecie di cui all’art. 7, comma 1, lett. D) i, ii, iii, come integrate dalle Linee Guida qui di seguito le quali, come già precisato, non esauriscono le fattispecie rilevanti per l’ammissione al Fondo. La riconduzione in sede di istanza del comportamento dell’intermediario a un delle fattispecie indicate nel d.m. 10 maggio 2019 o nelle Linee Guida costituisce strumento di agevolazione dell’attività spettante alla Commissione.

Con riguardo agli elementi oggettivi la Commissione terrà conto della documentazione bancaria, amministrativa o giudiziaria prodotta dall’istante ai sensi dell’art. 4, comma 2, lett. c) del

d.m. 10 maggio 2019, eventualmente integrata ai sensi del comma 4 del medesimo art. 4. Inoltre terrà conto, come elemento di valutazione, degli accertamenti di violazione compiuti con riguardo alla medesima banca emittente e/o ai suoi organi o persone fisiche da essa preposte a cui si riferisce la richiesta con provvedimenti della Consob, della Banca d’Italia, dell’ACF o dell’Autorità giudiziaria.

Con riguardo agli elementi soggettivi hanno accesso alle prestazioni i “risparmiatori” e i loro aventi causa, come definiti dal comma 494 dell’art. 1 della legge n.145/2018 e dagli articoli 2, comma 1, lett. h) e 3 del d.m. 10 maggio 2019.

Con riguardo ai periodi temporali di riferimento, la Commissione, anche sulla base della documentazione prodotta dall’istante, prenderà in considerazione i rapporti antecedenti alla messa in liquidazione degli enti, tenendo in considerazione l’effettiva rilevanza, in termini di nesso causale, della violazione dedotta rispetto all’operazione in relazione alla quale si chiede l’indennizzo. Le violazioni massive – considerando tali quelle espressive di prassi operative o di condotte diffuse e/o reiterate – individuate in sede di accertamento amministrativo o giudiziario si riterranno sussistenti per gli acquisti e i rapporti di investimento compiuti nei periodi temporali

indicati nei relativi provvedimenti, e in concorso con altri elementi presuntivi anche di natura indiziaria, potranno costituire elemento di valutazione anche per operazioni verificatesi in periodi temporali diversi.

Con riguardo al nesso causale, costituiscono casi esemplificativi di sussistenza del medesimo, quelli in cui, in base alla documentazione disponibile:

– risultano violazioni delle regole di trasparenza e correttezza compiute nei confronti dell’istante, al momento del perfezionamento del rapporto contrattuale, e, comunque, dell’acquisto o della sottoscrizione; in momenti precedenti la conclusione del contratto, l’acquisto o la sottoscrizione se hanno prodotto effetti sull’investimento (ad esempio modifiche della profilatura, su cui oltre); in momenti successivi in cui rilevino obblighi informativi (ad esempio in sede di rendicontazione);

– risulti che la conclusione del contratto, e/o l’acquisto e/o la sottoscrizione sono stati compiuti in periodi temporali nei quali la violazione massiva dedotta nell’istanza è stata accertata in sede amministrativa o giudiziaria;

– risulti che l’acquisto o la sottoscrizione siano stati compiuti sulla base (o quanto meno tenendo conto) di documentazione nella quale in sede amministrativa o giudiziaria è stata accertata la presenza “di dati fuorvianti per l’investitore in relazione alla situazione economica, patrimoniale o finanziaria della banca o del gruppo bancario”.

Resta impregiudicata la valutazione del nesso causale alla luce dei comportamenti dell’investitore.

C. Fattispecie

Di seguito, si individuano alcune ipotesi specifiche per ciascuna delle fattispecie già indicate dal d.m. 10 maggio 2019, che rimangono comunque rilevanti anche per ipotesi diverse da quelle di seguito specificate, nonché fattispecie esemplificative ulteriori rispetto a quelle indicate nel detto decreto ministeriale.

C.1. Specificazione di fattispecie già presenti nel d.m. 10 maggio 2019.

I. Violazioni informative attinenti alla informazione c.d. attiva – Esemplificazioni della fattispecie definita all’art. 7, comma, 1, lett. d, punto i) del D.M.

– Informazione sullo strumento finanziario fornita al cliente in sede di acquisto o sottoscrizione esclusivamente attraverso il rinvio al prospetto di offerta o quotazione, a prescindere dalla dichiarata sua rinvenibilità e pubblicità nella sede e nelle filiali dell’emittente o dell’intermediario e dalla veridicità o meno dello stesso prospetto.

– Mancata o incompleta informazione circa le caratteristiche dello strumento finanziario, in termini di rischiosità dell’investimento, nonché circa le specifiche caratteristiche degli strumenti finanziari e ai rischi ad essi connessi in quanto tali;

– Mancata o incompleta informazione, in sede di acquisto o sottoscrizione, relativamente alle specifiche difficoltà di liquidazione dovute all’assenza di un efficiente e continuo sistema di scambio o alla circostanza che il disinvestimento è possibile solo con lo stesso intermediario o con entità riconducibili al medesimo gruppo e ai conseguenti effetti in termini di costi e tempi di esecuzione della liquidazione.

– Mancata o incompleta informazione, con criteri di rilevanza ed effettività, al cliente relativamente all’esistenza di un conflitto di interessi, con indicazione delle fonti, della natura e delle modalità di gestione dello stesso, quali previsti dalla normativa vigente al momento dell’operazione.

– Indicazione non puntuale di tutte le specifiche ragioni idonee a rendere un’operazione non adeguata o non appropriata.

– Per le operazioni di investimento antecedenti il 2 novembre 2007, la mancanza di avvertenza da parte dell’intermediario circa la non adeguatezza dell’operazione di investimento rispetto alle caratteristiche dell’investitore conosciute o conoscibili dalla stessa Banca, avuto riguardo in particolare a: la complessiva situazione patrimoniale, l’esperienza e conoscenza dei mercati finanziari, la propensione al rischio, le pregresse abitudini d’investimento, gli obiettivi d’investimento, l’aspettativa di continuità lavorativa e di vita; in caso di operazione effettuata nonostante specifica avvertenza di non adeguatezza la mancanza di autorizzazione scritta all’esecuzione dell’operazione; per le operazioni di investimento successive al 2 novembre 2007, la mancanza di avvertenza all’investitore da parte dell’intermediario circa la non appropriatezza dell’ operazione di investimento, rispetto al profilo sintetico di rischio assegnato all’investitore e/o alle sue caratteristiche conosciute o conoscibili dalla stessa Banca, avuto riguardo in particolare all’esperienza e conoscenza dei mercati finanziari.

I. Violazioni attinenti alla profilatura e ai presidi valutativi idonei ad assicurare la consapevolezza e l’adeguatezza dell’acquirente rispetto al profilo di rischio dei suddetti strumenti finanziari – Esemplificazioni delle fattispecie definite all’art. 7, comma, 1, lett. d, punti i e ii, lett. b e c).

– Mancata acquisizione, per la profilatura del cliente, di informazioni oggettive e dettagliate circa la sua esperienza e le sue conoscenze, nonché la sua propensione al rischio;

– Mancata e/o non accurata e/o non approfondita considerazione in sede di profilatura delle informazioni ricevute dal cliente circa la sua esperienza e le sue conoscenze, nonché la sua propensione al rischio, ovvero acquisizione delle informazioni senza definizione del giudizio finale del profilo;

– Incoerenza interna del quadro informativo desumibile dalla profilatura, ad esempio in caso di incongruenza tra propensione al rischio e scelte e obiettivi di investimento;

– L’adozione di procedure per la profilatura dei clienti strutturate in modo da orientare la classificazione dei medesimi verso i profili più elevati;

– Nei casi di operazioni di investimento cointestate, la mancata formulazione dei pertinenti giudizi (di appropriatezza o di adeguatezza) con esclusivo riferimento al cointestatario più debole e meno propenso al rischio;

– L’avvenuta modifica determinante, e non altrimenti giustificata, del profilo assegnato dalla Banca al cliente, con una variazione in aumento contestuale alla conclusione dell’operazione di investimento e comunque in arco temporale ravvicinato prima dell’operazione di investimento;

– L’attribuzione, non giustificata da criteri oggettivi, da parte della Banca agli strumenti finanziari di sua emissione (o emessi dal Gruppo di appartenenza) di una classe di rischiosità o complessità inferiore rispetto a quella attribuita ad un analogo prodotto emesso da un soggetto terzo;

– La adozione di politiche o prassi commerciali della Banca volte alla distribuzione preferenziale degli strumenti finanziari di relativa emissione ovvero la loro prospettazione sistematicamente deficitaria di alternative o di equipollenti;

– Indicazione non puntuale di tutte le specifiche ragioni idonee a rendere un’operazione non appropriata;

– Mancato rispetto delle prescrizioni proprie del regime di adeguatezza, in caso di acquisti compiuti nell’ambito di un servizio di gestione o in casi nei quali, alla luce delle circostanze in cui la negoziazione è avvenuta, l’acquisto risulta preceduto da attività di consulenza, anche di fatto, documentalmente provata;

– Mancanza di informativa e di consulenza, ove le operazioni siano effettuate sulla base o in correlazione a contratti di gestione di portafoglio o di consulenza, estesa anche alle valutazioni sull’ opportunità di mantenere gli investimenti;

Le fattispecie relative alle operazioni c.d. “baciate” di cui all’art. 7, comma 4, lett. d), punto ii, lett. a) («l’erogazione di finanziamenti o altre forme di credito, anche a soggetti diversi dall’acquirente o il sottoscrittore ma collegati con esso, da parte della medesima banca ovvero società del gruppo (le cc.dd. operazioni baciate). includendo anche i casi in cui il controvalore versato per le azioni e gli altri strumenti finanziari sia significativamente inferiore all’entità dei finanziamenti o delle altre forme di credito;») e alla concentrazione di cui alla seconda parte della lett. b) («la carente informazione o profilatura della clientela, ad esempio tramite l’assegnazione ai clienti di un grado di rischio e di un orizzonte temporale di investimento incongruo rispetto all’età ovvero alla composizione del loro patrimonio immobiliare o mobiliare, in particolare qualora quest’ultimo risulti concentrato in misura pari o superiore al 50% in strumenti di capitale o altri strumenti finanziari della banca o del gruppo bancario, ovvero in misura pari o superiore al 30% nel caso di prestazione del servizio di gestione di portafogli da parte della banca emittente o di società del gruppo») non richiedono ulteriori specificazioni.

II. Produzione e divulgazione di dati fuorvianti per l’investitore – Esemplificazioni delle fattispecie definite all’art. 7, comma, 1, lett. d, punto iii

– Carenze nell’informazione fornita con prospetti o comunicati sulle modalità di formazione dei prezzi di emissione di azioni o altri strumenti finanziari;

– Violazioni informative relative alla consistenza del capitale/patrimonio di vigilanza, anche in relazione al fenomeno del capitale finanziato;

– Violazioni informative relative alla consistenza degli attivi, incluso l’andamento dell’attività creditizia e le rettifiche su crediti;

C.2. Ulteriori ipotesi di violazioni massive

– Violazioni delle regole in materia di parità di trattamento nella gestione degli ordini di disinvestimento, per assenza o mancato rispetto di una procedura ai sensi dell’art. art. 21, comma 1, lett. d) t.u.f.);

– Scoperti di conto a tassi di favore assistiti da garanzia atipica sui titoli di propria emissione di valore pari al finanziamento;

– Esistenza di una politica degli incentivi del management della banca o della rete distributiva contraria al miglior perseguimento dell’interesse dei clienti;

– Mancanza di presidii di correttezza in relazione alle modalità di formazione del prezzo per i prodotti di propria emissione nel caso in cui siano negoziati direttamente con la clientela, a partire dalla presenza di una specifica procedura in tal senso;

– Accertata inesistenza di presidii organizzativi adeguati per la prevenzione e gestione dei conflitti di interessi, ivi compresa l’adozione di tutte le misure ragionevoli volte ad evitare che i conflitti di interesse incidano negativamente sugli interessi dei loro clienti.