Mentre i media all’inizio del processo BPVi, che vede imputato Gianni Zonin insieme a pochi altri, tendono più a evidenziare lo spettacolo delle sue interviste, ovviamente di parte, che ad analizzare le testimonianze dell’accusa, abbiamo deciso di pubblicare a puntate “BPVi Risparmiatori ingannati. L’azione di (ir)responsabilità” pur rischiando di non venderne le ultime copie disponibili, il cui incasso di certo non ci farebbe male dopo il pignoramento della Donazzan.

Dopo la dedica ai giudici della prima puntata e dopo i ringraziamenti di rito e la presentazione del lavoro della seconda puntata da oggi e fino in fondo pubblicheremo tutti singoli capitoli (qui la sequenza).

N.B.

1 – le pagine dell’indice sono quelle dell’atto di citazione, nel libro la numerazione è diversa perché sono stati scelti i quattro capitoli necessari per la comprensione generale.

2 – L’atto completo è scaricabile a pagamento dalla sezione Documenti e Files Premium di Bankileaks.com col titolo Azione di responsabilita della BPVi contro Gianni Zonin c.

3 – per completezza di informazione è scaricabile sempre da Bankileaks.com e nella stessa sezione a pagamento A Citazione Gianni Zonin Contro BPVi Del 6 Dicembre 2016

4 – la stessa procedura via seguita per scaricare la Comparsa Di Costituzione E Risposta KPMG Per Azioni Di Responsabilità BPVi, 9 Maggio 2018

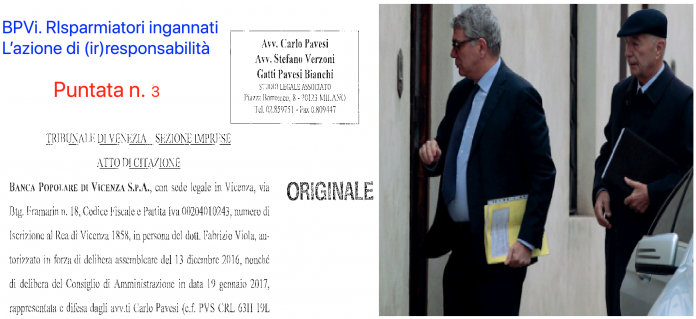

TRIBUNALE DI VENEZIA – SEZIONE IMPRESE

ATTO DI CITAZIONE

BANCA POPOLARE DI VICENZA S.p.A., con sede legale in Vicenza, via Btg. Framarin n. 18, Codice Fiscale e Partita Iva 00204010243, numero di Iscrizione al Rea di Vicenza 1858, in persona del dott. Fabrizio Viola, autorizzato in forza di delibera assembleare del 13 dicembre 2016, nonché di delibera del Consiglio di Amministrazione in data 19 gennaio 2017, rappresentata e difesa dagli avv.ti Carlo Pavesi […], Stefano Verzoni […], Paolo Pecorella […] e Giovanni Minelli, elettivamente domiciliata presso lo studio di quest’ultimo, in Venezia espone quanto segue

INDICE

1.- PREMESSA

4

II.- LO SCENARIO DI RIFERIMENTO 12

1.- Brevi cenni sulla storia di BPVi 12

2.- Gli aumenti di capitale del 2013 16

3.- Gli aumenti di capitale del 2014 e la (apparente) “serenità”

dei vertici di BPVi 19

4.- Gli esiti disastrosi della gestione 25

5.- L’aumento di capitale del 2016 e l’ingresso del Fondo Atlante e il bilancio al 31 dicembre 2016 28

III.- LA RESPONSABILITÀ DEGLI ORGANI SOCIALI (IN SINTESI) 31

IV.- GLI ACCERTAMENTI CONDOTTI DALLE AUTORITÀ

DI VIGILANZA 43

1.- Gli accertamenti condotti da BCE 43

2.- Gli accertamenti condotti da Consob, i successivi procedimenti e

le relative proposte sanzionatorie 47

3.- Il procedimento sanzionatorio promosso da AGCM 52

4.- Il procedimento sanzionatorio promosso da Banca d’Italia 53

5.- Il procedimento sanzionatorio BCE del 27 luglio 2016 55

V.- I SOGGETTI CONVENUTI NEL PRESENTE GIUDIZIO:

GLI ORGANI DEPUTATI ALLE FUNZIONI DI AMMINISTRAZIONE

E CONTROLLO DELLA BANCA NEL PERIODO DI INTERESSE 57

1.- Il Consiglio di Amministrazione 57

2.- La Direzione Generale 68

3.- Il Collegio Sindacale 70

4.- Gli emolumenti corrisposti 73

VI. – LE CONDOTTE RILEVANTI 75

1.- Considerazioni generali 75

2.- Brevi cenni sulla responsabilità degli organi sociali 76

2.1.- I principi di corretta amministrazione: la direzione generale 76

2.2.- Segue: gli amministratori 80

2.3.- Brevi cenni sul ruolo del collegio sindacale 88

3.- Gli investimenti nei fondi lussemburghesi 92

3.1.- Premessa 92

3.2.- La ricostruzione degli investimenti 94

3.3.- Segue: Gli accertamenti di BCE 102

3.4.- La responsabilità del Direttore Generale e del vice Direttore Generale

per gli investimenti nei Fondi Athena e Optimum 108

3.5.- La responsabilità degli Amministratori per gli investimenti nei

Fondi Athena e Optimum 108

3.6.- La responsabilità dei Sindaci per gli investimenti nei

Fondi Athena e Optimum 117

3.7.- Il danno subito dalla Banca in conseguenza degli investimenti

effettuati nei Fondi Athena e Optimum 119

4.- Il capitale finanziato e le sue conseguenze 123

4.1.-La fattispecie del capitale finanziato 123

4.2.- Le forme di manifestazione del capitale finanziato 126

4.3.- Gli impatti dell’assistenza finanziaria dal punto di vista del patrimonio

di vigilanza 133

4.4.- Segue: le lettere d’impegno 136

4.5.- La responsabilità del Direttore Generale e dei vice Direttori Generali

per l’illecita prassi del capitale finanziato 13 8

4.6. – La responsabilità degli Amministratori per l’illecita prassi del

capitale finanziato 147

4.7.- La responsabilità dei Sindaci per l’illecita prassi

del capitale finanziato 173

4.8. – Il danno derivante dal fenomeno del capitale finanziato 175

4.8.1.- Il danno reputazionale 175

4.8.2.- Segue: il danno diretto da perdita di margine di interesse sugli

impieghi 177

4.8.3.- Segue: il danno da contenziosi di terzi 180

4.8.4. – Segue: il danno da sanzioni delle Autorità 182

4.8.5. – Segue: il danno derivante dalle lettere di impegno e dagli storni

ingiustificati 184

5.- Le gravi carenze del processo di negoziazione delle azioni BPVi 185

5.1. – Premessa 185

5.2. – Cenni ai principi di diligenza e correttezza nel rapporto tra

intermediario e cliente dopo l’intervento della Direttiva MiFID 186

5.3. – Il processo di negoziazione delle azioni proprie nella regolamentazione

di BPVi 188

5.4. – La violazione delle procedure di adeguatezza e le c.d. riprofilature

opportunistiche 192

5.5.- La violazione dell’ordine cronologico nell’evasione delle richieste di

vendita delle azioni 194

5.6. – La responsabilità per le carenze nel processo di negoziazione

delle azioni 198

5.7. – Segue: la Direzione Generale 200

5.8. – Segue: il Consiglio di Amministrazione 202

5.9. – Segue: il Collegio Sindacale 210

5.10. – Le criticità del processo di determinazione del prezzo 213

5.11. – Il danno subito dalla Banca a causa delle anomalie del processo

di negoziazione delle azioni e del pricing delle azioni 218

6.- Le criticità del comparto creditizio 223

6.1. – Premessa 223

6.2. – Le carenze nel processo di erogazione del credito 230

6.3. – Le operazioni oggetto di censura (le posizioni di capitale finanziato) 233

6.3.1 – Silvano Ravazzolo 234

6.3.2. – Giancarlo Ravazzolo e Valeria Pillan 236

6.3.3. – Luigi Morato 239

6.3.4. – NSFI S.r.l. 240

6.3.5. – Elan S.r.l. 244

6.3.6. – Altre operazioni di capitale finanziato 246

6.4. – Segue: altre operazioni oggetto di censura 248

6.4.1. – L’operazione San Marco 249

6.4.2. – Gruppo Adige Bitumi S.p.A 258

6.4.3. – Acqua Marcia Immobiliare S.r.L 263

6.4.4. – Operazioni creditizie con il gruppo De Gennaro:

Partecipazioni Investimenti Real Estate S.r.l. 265

6.4.5. – Segue: Immoberdan S.r.l. 267

6.4.6. – Consorzio per lo sviluppo Industriale della Zona dell’Aussa Corno 271

VII. – IL DANNO SUBITO DALLA BANCA

E I SOGGETTI RESPONSABILI 275

1. – Il pregiudizio economico 275

2. – I soggetti responsabili: i criteri di imputazione 284

3. – La Direzione Generale 288

3.2. -1 vice Direttori Generali 288

4. – Il Consiglio di Amministrazione 290

5. – Il Collegio Sindacale 303

VIII. – ISTANZA DI RIUNIONE EX ART. 274 COD. PROC. CIV 304

CONCLUSIONI 309

– PREMESSA

1.1.- Con deliberazione assunta in data 13 dicembre 2016, l’assemblea degli azionisti di Banca Popolare Vicenza S.p.A. (“BPVi” o la “Banca”) l’ha deciso con il voto favorevole di circa il 99, 9% del capitale sociale presente al momento della votazione, di promuovere l’azione di responsabilità nei confronti di ex amministratori, ex componenti della Direzione generale ed ex sindaci”, al fine di ottenere il risarcimento del danno patrimoniale e non patrimoniale attribuibile alla precedente gestione della Banca (cfr. ns. doc. 1).

L’azione di responsabilità, come si vedrà oltre, trova ampia giustificazione in una serie di condotte poste in essere dagli esponenti aziendali della Banca (direttore generale, vice direttori, membri del consiglio di amministrazione e sindaci) in violazione degli obblighi di legge nonché dei doveri di amministrazione, di gestione e di controllo di una banca. L’azione è tanto più fondata, considerando che la Banca è stata – sino alla recente trasformazione – una banca, vocazione e natura caratteristiche, vocazione e natura, avrebbe dovuto ispirare la propria gestione a una politica particolarmente avversa al rischio, lontana dalla tentazione degli incerti ritorni consentiti da operazioni finanziarie, ma concentrata sulla stabile e ricorrente protezione dell’investimento dei propri soci: migliaia di risparmiatori privati, piccoli e grandi, ‘cassettisti’ come si usa dire, che alla Banca, alla prudenza e alla lungimiranza del management e degli amministratori, alla diligenza degli organi di controllo avevano affidato i risparmi, in alcuni casi, quelli di una vita di lavoro. D’altra parte, che questa fosse la missione autentica della Banca Popolare di Vicenza lo affermano esplicitamente i documenti ufficiali; lo dicono, cioè, le espressioni (che oggi appaiono vuote) usate dalla stessa Banca quando si trattava di presentare se stessa ai soci, ai clienti e al pubblico, sempre rivendicando l’orgoglio del “proprio ruolo sociale di sostegno dell’economia locale, ed in particolare delle famiglie produttrici e consumatrici e delle piccole e medie imprese”, con “un legame simbiotico con il territorio, attraverso il servizio ed il sostegno all’economia locale ed alle imprese, in particolare medio/piccole, la vicinanza alle famiglie, nonché una mirata, ma costante e signifìcativa presenza in iniziative sociali e culturali a benefìcio delle aree di insediamento” e prestando particolare “attenzione alla creazione di valore per i diversi ‘Stakeholder’, ovvero i portatori di interessi verso l’azienda e più in particolare i soci e gli azionisti ma anche i clienti, i dipendenti, i fornitori, e più in generale l’intera comunità locale” .

L’esatto contrario, come vedremo, di quello che è accaduto, dato che le condotte e le gravi omissioni imputabili agli ex vertici aziendali hanno tradito lo spirito cui, a parole, avrebbe dovuto ispirarsi la gestione della Banca, conducendola sino al concreto rischio della resolution, scongiurata soltanto in extremis grazie all’intervento del Fondo Atlante, promosso e costituito dai principali istituti bancari italiani. (sono note le vicende successive al “fallimento” di quell’intervento che portò il 25 giugno 2017 alla messa in Liquidazione coatta amministrativa della Banca Popolare di Vicenza ceduta congiuntamente con Veneto Banca, per le parti positive, a Banca Intesa Sanpaolo per l’importo simbolico di un euro a parte elargizioni per circa 5 miliardi da parte dello stato favore dell’istituto “compratore” beneficiario anche di miliardi di garanzie, ndr.).

Per quanto gli ex vertici aziendali (e, in particolare, il suo presidente Cav. Giovanni – meglio conosciuto come Gianni Zonin, che ne è stato amministratore per 37 anni e presidente per 20 – di seguito, anche il “Presidente”) abbiano cercato in altre sedi di addossare la responsabilità di un simile disastro alla “crisi”, oppure agli interventi regolatori della BCE (che pur altre banche hanno affrontato in modo assai differente da BPVi) o si siano detti addirittura “ignari” di condotte perpetrate per anni e diffuse ampiamente a tutti i livelli della Banca, il disastro di BPVi trova la sua causa principale, se non esclusiva, nelle condotte illecite di chi ha gestito e controllato (rectius, che avrebbero dovuto controllare) la Banca negli anni immediatamente precedenti all’intervento del Fondo Atlante.

In questa prospettiva, non v’è dubbio che la storia recente di BPVi è la storia – come si sono espressi senza mezzi termini i media di tutto il Paese – di una delle più eclatanti debacle finanziarie del dopo guerra, che è assai difficile, per i suoi connotati e le sue dimensioni, ritenere solo il frutto di un gruppo ristretto di manager infedeli e, sul versante degli organi collegiali, di una gestione invece “prudente e accorta’’. La storia, come vedremo, di un vero e proprio intreccio, un grovigli o di rapporti, mai trasparenti, tra la Banca e i suoi vertici e tra questi e alcuni selezionati clienti, culminato, come si accennava, in un epilogo drammatico.

Ed è un fatto che a incidere sui risultati (disastrosi) di BPVi degli ultimi esercizi siano state – come ci ripromettiamo di documentare sulla base, in primis, delle risultanze degli accertamenti che sono stati effettuati da tutte le Autorità di Vigilanza che si sono occupate del ‘caso’ – scelte gestionali (a dir poco) imprudenti, assunte in un contesto caratterizzato da palesi inefficienze negli assetti organizzativi e amministrativi nonché dalla totale inerzia dei soggetti deputati alla vigilanza (Sindaci), i quali non hanno mai sollevato dubbi o perplessità di sorta. Scelte che hanno avuto, nel caso di BPVi, l’effetto di incrementare – in maniera patologica e opposta alla “missione’’ che la Banca aveva di “sostenere” le piccole/medie imprese e le famiglie del territorio – i livelli di rischio cui l’istituto era esposto, da quello di mercato (con investimenti a dir poco gravemente imprudenti in attività finanziarie, che hanno compromesso la solidità patrimoniale della Banca) a quello di credito (con un esponenziale e irragionevole aumento degli impieghi, in parte volto a sostenere – come emerso a seguito delle ispezioni condotte dalle Autorità di Vigilanza – le operazioni di ricapitalizzazione del 2013 e del 2014 ).

Il tutto, con inevitabili ricadute patrimoniali (i dati che vedremo parlano da soli), senza considerare i danni, incalcolabili, inferti alla reputazione e all’immagine della Banca.

Qui di seguito, dunque, sarà dapprima delineato il contesto di riferimento in cui si colloca la presente azione, con una breve illustrazione dei risultati della Banca degli ultimi tre esercizi e delle prospettive tuttora difficili con le quali deve misurarsi (cfr. infra, II) (come sia andata a finire è noto, ndr.).

Saranno poi tracciate in estrema sintesi le principali condotte censurabili, così da offrire al Giudice un quadro d’insieme delle responsabilità imputate a ciascuno dei convenuti (cfr. infra, III).

Saranno, quindi, esaminate nel dettaglio tali responsabilità (i) muovendo dagli accertamenti compiuti dalle autorità di Vigilanza (cfr. infra, IV), (ii) proseguendo con l’individuazione dei soggetti responsabili e una breve illustrazione delle regole di condotta e dei principi totalmente disattesi dagli stessi (cfr. infra § V e VI.2) e (iii) descrivendo le singole operazioni contestate e l’imputazione – ratione temporis – a ciascuno dei convenuti (cfr. infra § VI.3, 4, 5 e 6).

Infine, sarà precisato il danno provocato da tali condotte (cfr. infra § VII), danno che in parte – dovrà essere determinato in separato giudizio ai sensi dell’art. 278 Cod. Proc. Civ., essendo tuttora non compiutamente definito il pregiudizio arrecato alla Banca (pur allo stato giù impressionante), in particolare per quanto riguarda gli effetti dei numerosissimi reclami e contenziosi – con le connesse richieste risarcitorie – rivolti nei confronti della stessa dai risparmiatori, in ragione dell’operato degli organi sociali in carica all’epoca dei fatti.

***

1.2 – Sempre come premessa metodologica, anticipiamo che cercheremo, in quest’atto, di rifuggire da giudizi sommari, nonostante sia forte la tentazione di attribuire ai vertici ogni responsabilità senza attenuanti e senza esitazioni, di fronte a un fallimento di così ampia portata (descritto con crudo realismo nel Prospetto Informativo del 2016, predisposto al fine di una fallita quotazione in Borsa, e approvato, a confermarne l’assoluta e oggettiva valenza probatoria, da molti dei convenuti.

Nonostante, cioè, le contestazioni delle Autorità di Vigilanza consegnino la fotografia di una Banca in cui tutte le aree di business e tutti i settori di operatività, non uno escluso, sono state investite da censure, perché risultavano carenti, inadeguati, inefficienti, strutturalmente insufficienti quando addirittura inesistenti, abbiamo dato credito, per non lasciar nulla di intentato, anche alla teoria (prospettata dall’ex Presidente nell’atto di citazione menzionato alla precedente nota n. 2) del ‘complotto’. All’idea, cioè, che un dirigente infedele, l’ex Direttore Generale, divenuto, su proposta – si badi bene – dello stesso Cav. Zonin, nel febbraio 2015 Consigliere Delegato, il dott. Samuele Sorato (il “Direttore Generale”), in concorso con due ex vice Direttori Generali – le responsabilità dei quali sono indiscutibili e gravissime- abbiano, all’oscuro degli organi collegiali, posto dolosamente in essere una serie, pervasiva e sistematica, di illeciti. E lo abbiamo fatto, come dicevamo, per estremo scrupolo, nonostante si tratti, all’evidenza, di una prospettazione non credibile, non essendo plausibile – per comune esperienza – che, per almeno tre anni, tutta la Banca sia stata asservita, a ogni livello, a un disegno criminoso condiviso dai soli Sorato, Piazzetta e Giustini.

Non a caso, il Cav. Zonin trascura di considerare che, se fosse vera quest’ipotesi, la collusione, la connivenza e il disegno illecito non si sarebbero arrestati ai soli Sorato, Piazzetta e Giustini, ma avrebbero inevitabilmente coinvolto il management della Banca a ogni livello. Avrebbe, cioè, riguardato: (i) gran parte della divisione finanza che, al corrente dell’assurdo investimento nei fondi lussemburghesi di cui diremo tra breve (cfr. infra, VI sub § 3), nulla avrebbe fatto e nulla avrebbe fatto trapelare; (ii) gran parte della direzione crediti, che avrebbe assistito senza nulla obiettare al fenomeno del capitale finanziato e a erogazioni palesemente imprudenti (cfr. infra, VI sub § 4 e sub § 6); (iii) l’intera struttura commerciale (dai capi arca ai direttori di filiale), coinvolta pesantemente nel collocamento di prodotti inadeguati e in forme di sollecitazione e pressione la cui illiceità è evidente a chiunque; (iv) la divisione bilancio e pianificazione, che avrebbe tenuto all’oscuro, pur essendone in formata, gli effetti contabili delle pratiche illecite di Sorato, Piazzetta e Giustini; (v) la funzione audit e compliance e di risk management, che, senza alcun tornaconto personale, avrebbe deliberatamente assecondato i disegni del Direttore Generale e dei suoi più stretti riporti; (vi) i responsabili di BPVi Finance, direttamente coinvolti negli spericolati investimenti finanziari promossi – si vorrebbe sostenere – dal solo Sorato.

In breve, decine e decine di dirigenti e dipendenti, tutti asserviti o complici di un disegno illecito promosso da altri. Un disegno che non riservava loro particolari benefici. Dirigenti e dipendenti – osserviamo incidentalmente – su cui il consiglio di amministrazione della Banca (il “Consiglio di Amministrazione” o il “Consiglio”), neppure dopo la scoperta della mala gestio che si vorrebbe ora addossare al dott. Sorato, ha rivolto i suoi strali (per la verità, neppure ha avviato una seria verifica qualitativa per appurare il loro coinvolgimento nelle attività illecite dell’ex Direttore Generale e dei vice Direttori Generali).

Ebbene, da questo contesto di così diffusa irregolarità, che mina alla radice l’intera struttura della Banca, resterebbero estranei solo i Consiglieri di amministrazione (gli unici · osserviamo incidentalmente – scelti dai soci e sulla cui diligenza gli azionisti potevano fare affida mento) che avevano il dovere, se non morale, certamente giuridico di impedire il disastro e, con loro, i sindaci cui era affidato lo stesso compito. Vittime inconsapevoli – si sostiene ora – del tracollo, ancorché i lauti emolumenti percepiti (cfr. infra, V, § 4), i benefici in termini di prestigio e di status delle cariche ricoperte e, in alcuni casi, i rapporti d’affari con la Banca, potessero renderli più vulnerabili di molti dipendenti, più interessati quantomeno alla conservazione dello status quo.

Tanto chiarito, soggiungiamo, come ulteriore opportuna avvertenza metodologica, che i rilievi contenuti nel presente atto non esauriscono il novero delle condotte imputabili ai convenuti (e ad altri soggetti: in primis, la società di revisione in carica all’epoca di dette condotte). Vi sono altri profili tuttora oggetto di verifica che, in taluni casi, già lasciano intravedere criticità che potrebbero condurre a nuove contestazioni – su cui sì esprime una doverosa riserva di agire nei confronti dei convenuti e di eventuali altri soggetti (in primis la società incaricata all’epoca della revisione dei bilanci) – sul versante dell’informativa o con riferimento ad altre operazioni straordinarie non menzionate in questa sede (ad esempio, la partnership con Cattolica Assicurazioni, che da sola ha determinato perdite straordinarie per la Banca per diverse centinaia di milioni di Euro).

Si consideri, del resto, che la ricostruzione delle vicende oggetto del presente giudizio, già di per sé molto complessa e laboriosa, ha trovato un (ulteriore) ostacolo nel fatto che tutte le mail dei principali soggetti coinvolti sono state cancellate dal server della Banca e – incredibilmente – non conservate dal sistema di back up, il quale registra un vuoto di quasi un anno – da maggio 2014 a marzo 20 I 5 -, guarda caso in concomitanza degli ultimi aumenti di capitale e della campagna “svuotafondo” con cui la Banca si è liberata delle azioni proprie che aveva in portafoglio (iniziative, queste, che sono state, come si vedrà, terreno di una serie di condotte illecite volte a far figurare una “solida “ situazione della Banca, in realtà assai diversa ).

Un dettaglio, questo, di estrema gravità e che dà l’idea del contesto in cui sono maturate le vicende che illustreremo nel presente atto.