Come non bastasse aver perso tutto, o quasi, l’importo investito in -spesso inesistenti- operazioni di trading, per i truffati da veri o falsi broker situati in giro per il mondo, in Europa come in isolette del Pacifico o dei Caraibi, arriva un’inattesa beffa fiscale – scrive nella nota che pubblichiamo Anna D’Antuono, legale, consulente dell’associazione Aduc (qui altre note Associazione per i diritti degli utenti e consumatori su ViPiu.it, ndr) –.

Molti di loro non erano infatti informati riguardo gli obblighi verso l’Agenzia delle Entrate, che ora si avvale dei dati forniti dalle analoghe autorità di molti paesi per invitare il contribuente a regolarizzare le omissioni dichiarative e contributive avvalendosi del ravvedimento operoso. In questi giorni stanno pervenendo inviti che riguardano l’anno di imposta 2018.

Se un intermediario finanziario, broker, è residente all’estero e non ha una succursale in Italia, infatti, non vi è modo di evitare la dichiarazione riguardante la consistenza degli attivi posseduti all’estero, della relativa imposta di bollo (Ivafe), nonché dei proventi percepiti sotto forma di redditi di capitale (interessi e assimilati) e/o redditi diversi (plusvalenze).

I primi due obblighi si assolvono tramite il Modello RW, mentre al terzo è possibile ottemperare sia tramite il Modello 730 (Quadro D), sia mediante la dichiarazione completa (Quadri RM ed RT).

E’ da notare come gli obblighi sussistano anche per i clienti dei veri broker, ma in genere coloro che li utilizzano sono investitori più evoluti ed informati.

Cosa sta avvenendo?

Negli ultimi anni è entrato in vigore in numerosi paesi lo scambio automatico obbligatorio di informazioni nel settore fiscale previsto dagli accordi internazionali in materia di scambio di informazioni finanziarie a fini fiscali secondo il Common Reporting Standard (CRS) e dalla Direttiva 2014/107/UE del Consiglio del 9 dicembre 2014 che modifica la Direttiva 2011/16/UE.

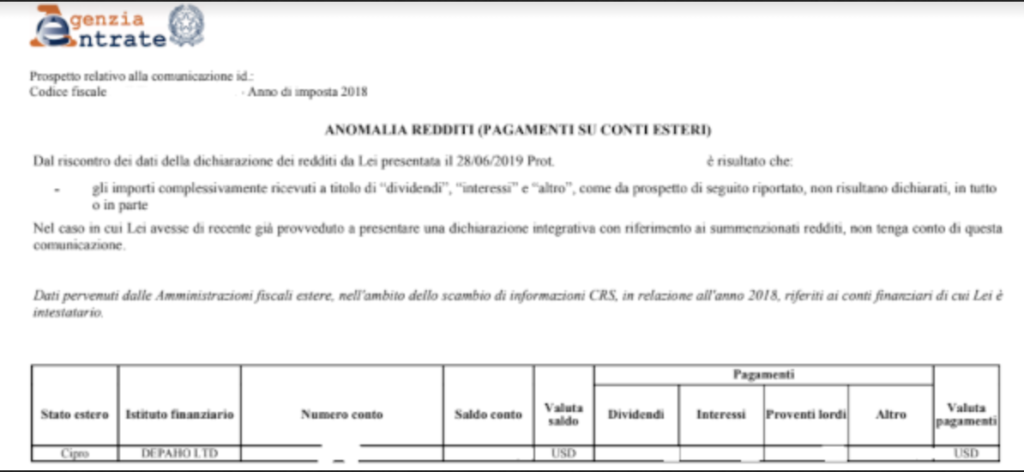

Come si può vedere nell’immagine, l’Agenzia delle Entrate invia all’interessato una richiesta di accedere al proprio cassetto fiscale per verificare ed eventualmente integrare la propria dichiarazione dei redditi riguardo tre fattispecie:

– Dichiarazione (Modello RW) ai fini del monitoraggio delle attività detenute all’estero.

– Dichiarazione ed eventuale versamento dell’Ivafe, imposta di bollo sulle attività finanziarie detenute all’estero.

– Dichiarazione ed eventuale versamento dell’imposta riguardo i proventi. In questo caso, se è vero che non si è dichiarato il totale dei corrispettivi derivanti dalla cessione dei titoli, o anche vero che non si è dichiarato l’importo complessivo del costo fiscalmente riconosciuto degli stessi. Il risultato finale è comunque una minusvalenza da cui si genera un credito di imposta. Non vi è stata alcuna evasione, pertanto.

Accedendo al proprio cassetto fiscale, si verificano i dati di cui l’Agenzia delle Entrate è in possesso in virtù dello scambio di informazioni. Nell’immagine si vede il nome della società Depaho Ltd. assieme al paese che ha comunicato i dati, ossia Cipro.

Invitiamo a non sottovalutare la comunicazione dell’AdE perché col ravvedimento operoso le sanzioni sono molto basse (anche appena un sesto del minimo) rispetto a quelle ordinarie, e se si perde l’occasione di mettersi in regola si rischiano veri e propri salassi.

La sanzione arriva quando il soggetto è residente in un paese dell’Unione Europea e lavora, o lavorava, in Italia senza succursale come Malta, Grecia, Cipro. A proposito di quest’ultima, è quasi superfluo aggiungere che la gran parte delle comunicazioni inviate dall’Agenzia delle Entrate riguardano intermediari di quel paese, alcuni dei quali fortunatamente non più esistenti come Rodeler Ltd. (24Option) e Depaho Ltd. (Fxgm, Gtcm).

Ma la sanzione non arriva solo a chi ha investito in paesi della UE.

Bisogna prestare attenzione anche alle isolette sperdute di cui si diceva all’inizio, poiché il fisco italiano presume “costituite, salva prova contraria, mediante redditi sottratti a tassazione” le provviste detenute nei seguenti paesi: Alderney, Andorra, Anguilla, Antigua e Barbuda, Antille Olandesi, Aruba, Bahama, Bahrein, Barbados, Belize, Bermuda, Brunei, Costa Rica, Dominica, Emirati arabi Uniti, Ecuador, Filippine, Gibilterra, Gibuti, Grenada, Guernsey, Hong Kong, Isola di Man, Isole Cayman, Isole Cook, Isole Marshall, Isole Vergini Britanniche, Jersey, Libano, Liberia, Liechtenstein, Macao, Malaysia, Maldive, Mauritius, Monaco, Monserrat, Nauru, Niue, Oman, Panama, Polinesia Francese, Sark, Seicelle, Singapore, Saint Kitts e Nevis, Saint lucia, Saint Vincent e Grenadine, Svizzera, Taiwan, Tonga, Turks e Caicos, Tuvalu, Uruguay, Vanuatu, Samoa.

In questi casi occorre provare che le somme investite non provengono da redditi sottratti a tassazione, altrimenti non è previsto lo sconto pieno riguardo la sanzione per infedele dichiarazione dei redditi. Peggio ancora, si è passibili anche di accertamento ai fini Irpef ecc.

Gli interessati ad informazioni ed assistenza sugli avvisi dell’Agenzia delle Entrate, ed in generale sulla fiscalità degli intermediari (alias broker) specie esteri, possono contattare i nostri servizi di consulenza.

—https://www.aduc.it/info/consulenza.php—

Anna D’Antuono, legale, consulente Aduc