Volksbank: il Consiglio di amministrazione ha approvato ieri, 9 agosto 2019, la relazione finanziaria semestrale

Il bilancio semestrale è caratterizzato dalla rettifica una tantum dell’avviamento per 99,6 milioni di euro. Sempre nel primo semestre, l’applicazione proattiva di rettifiche d ha rafforzato i presidi sul rischio del credito. Questi interventi, che non incidono sulla solidità, la liquidità e la capacità reddituale della Banca, comportano una perdita netta contabile di 101,5 milioni di euro. Sotto il profilo della redditività caratteristica, lo sviluppo dei ricavi e le componenti da interessi e commissioni hanno evidenziato un andamento migliore rispetto allo stesso periodo del 2018. Si conferma pertanto l’evoluzione positiva delprofilo reddituale.

La rettifica ha impatto esclusivamente sulle scritture contabili e comporta la cancellazione della voce dell’avviamento che costituisce un’attività immateriale a vita indefinita, che si è generata negli anni passatinell’ambito delle operazioni di crescita legate all’acquisizione degli sportelli di Banca Intesa (2008) e Banca Popolare di Marostica (2015). Gli attivi non tangibili a vita indefinita sono sottoposti a verifica di impairmentalmeno una volta all’anno e ogni volta che si renda necessario. Ai fini della verifica di impairment hanno inciso le aspettative della BCE sull’evoluzione e sulla volatilità dei parametri di mercato, nonché leincertezze sull’andamento macroeconomico, così come confermate dalle recenti analisi di settore.

Tale rettifica, avendo natura meramente contabile, non ha alcun impatto sulla patrimonializzazione della Banca. Il tangible book value (valore contabile dell’azione al netto delle attività intangibili), passa da 14,75 euro per azione, al netto del dividendo, a addirittura 14,94 euro per azione.

I livelli di patrimonializzazione, ampiamente superiori ai limiti posti dall’Autorità di vigilanza, sono più che adeguati a sostenere la strategia di crescita. Il CET 1 ratio (IFRS9 phased-in) è pari all’11,7% (11,3% al 31 dicembre 2018); il Total Capital Ratio (IFRS9 phased-in) è pari al 13,8% (13,3% al 31 dicembre 2018). Le azioni di rafforzamento patrimoniale pianificate consentiranno un ulteriore miglioramento dei requisiti già a fine 2019.

Le rettifiche sui crediti deteriorati, superiori a quanto pianificato, si inseriscono in un quadro di progressivo rafforzamento dei presidi del costo del credito e di revisione dei processi di valutazione e classificazione introdotto dagli Organi di Vigilanza europea inizialmente sulle banche di maggiori dimensioni e progressivamente esteso alle banche di minore dimensione. Ne consegue che i crediti facenti capo a questi ultimi sono progressivamente sottoposti alle stesse regole valutative previste per le posizioni a sofferenza.

L’incidenza dei crediti deteriorati lordi (“NPL ratio”), pari all’8,8%, si colloca su livelli tra i migliori del sistemaed è sostanzialmente invariata rispetto all’ 8,7% del 31 dicembre 2018. Il tasso di copertura dei crediti deteriorati si rafforza ulteriormente al 50,9%, rispetto al 44,0% del 31 dicembre 2018. Il Texas ratio migliora, scendendo al 46,3% dal 51,8% del 31 dicembre 2018.

L’evoluzione positiva del core business è confermata dalla forte crescita, pari al 62,4%, del risultato netto della gestione operativa rispetto allo stesso periodo del 2018. I volumi sono in crescita in tutto ilbacino d’utenza. Il margine di interesse cresce del 9,6% a 90,9 milioni, le commissioni nette crescono del 3,7% a 44,7 milioni. Sul fronte patrimoniale si registra una crescita del 7,5% della raccolta e del 4,0% degli impieghi.

Grazie agli ulteriori sforzi sul fronte dei costi, le spese amministrative sono in ulteriore diminuzione (89,1 milioni di euro / -9%).

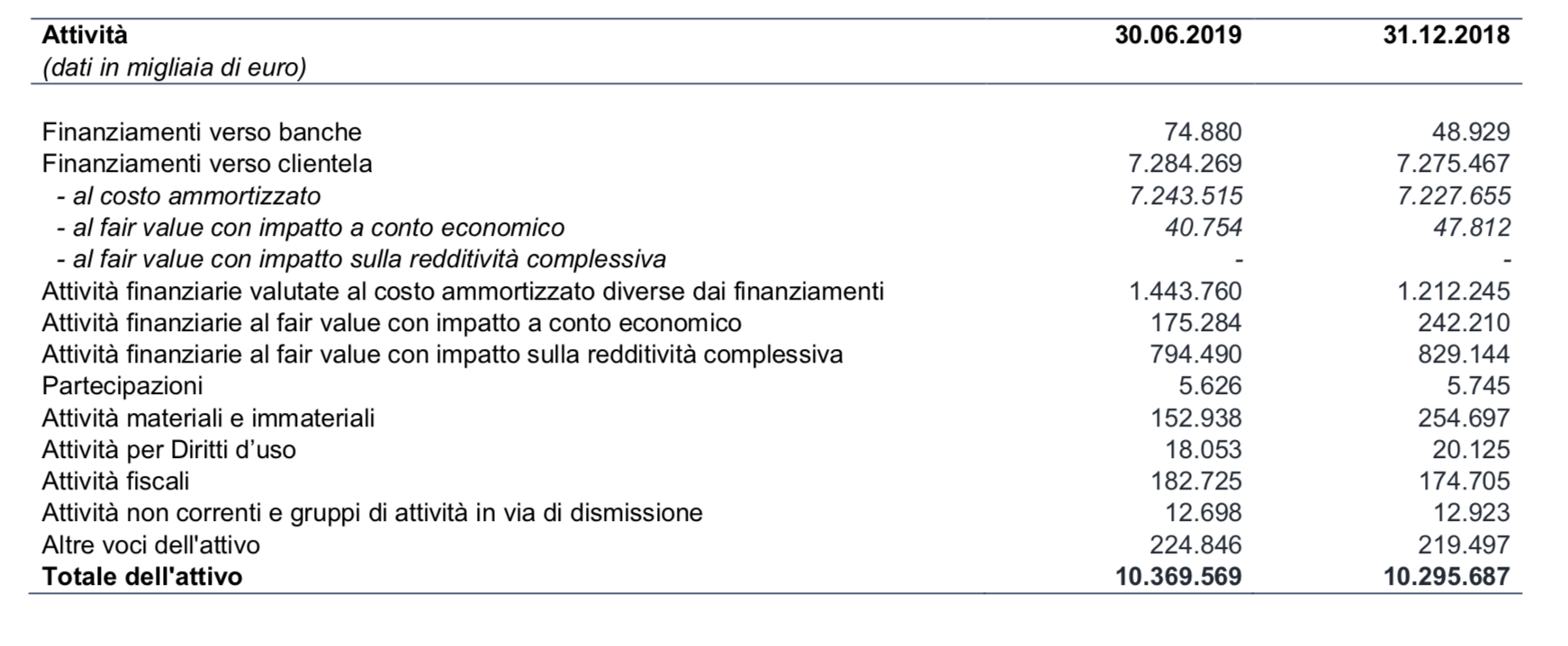

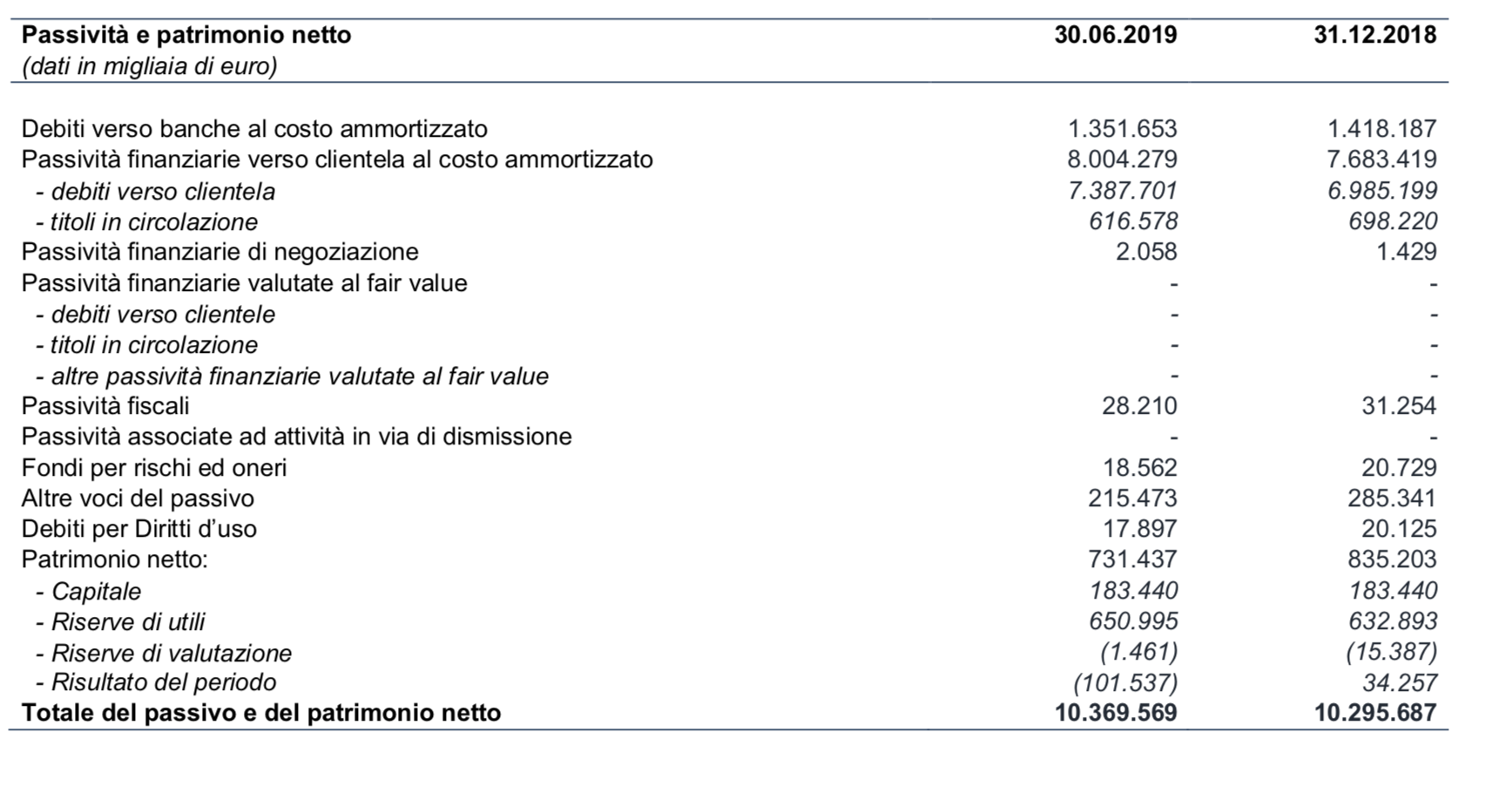

L’attivo di bilancio ammonta a 10,4 miliardi di euro (rispetto ai 9,9 miliardi di euro al 30 giugno 2018.

Si conferma pertanto l’evoluzione positiva della redditività caratteristica anche per il secondosemestre.

I risultati in dettaglio:

|

Migliaia di euro |

30.06.2019 |

30.06.2018 |

Var.% |

|

Raccolta diretta |

8.022.177 |

7.461.603 |

7,5% |

|

Raccolta indiretta |

3.660.429 |

3.487.895 |

4,9% |

|

Impieghi |

7.243.515 |

6.962.813 |

4.0% |

|

In euro |

30.06.2019 |

30.06.2018 |

Var.% |

|

Margine di interesse |

90.858.454 |

82.901.701 |

9,6% |

|

Commissioni nette |

44.678.803 |

43.065.640 |

3,7% |

|

Costi amministrativi |

(89.078.623) |

(97.365.382) |

-8,5% |

|

Risultato della gestione caratteristica prima delle rettifiche |

46.458.634 |

28.601.959 |

62,4% |

|

Rettifiche di valore su finanziamenti a clientela (al costo ammortizzato e al fair value) |

(72.113.693) |

(16.667.476) |

332,7% |

|

Rettifiche di valore di avviamento |

(99.601.776) |

0 |

– |

|

Risultato netto |

(101.536.831) |

15.335.274 |

|

In % |

30.06.2019 |

31.12.2018 |

|

NPL Ratio |

8,8% |

8,7% |

|

Copertura dei crediti deteriorati |

50,9% |

44,0% |

|

Texas Ratio |

46,3% |

51,8% |

“La rettifica contabile, adottata dal Consiglio di amministrazione, ha effetto soltanto sulle scritture contabili e non incide in alcun modo sulla solidità e sull’autonomia della Banca. La conferma anche nel primo semestre 2019 del raggiungimento degli obiettivi di crescita dei volumi, della capacità reddituale e del rafforzamento patrimoniale hanno creato presupposti per l’azzeramento del valore contabile dell’avviamento, sviluppato sulla base di uno scenario di mercato particolarmente conservativo. La decisione del Consiglio non ha nessun impatto sui flussi di cassa, sulla liquidità, sulla solidità patrimoniale e nessuna influenza sulla redditività prospettica ed è stata adottata al fine di creare i presupposti per il proseguimento della crescita e della creazione di valore per i soci.

La prolungata crescita del core business negli ultimi anni conferma la correttezza delle scelte strategiche adottate. La scelta di crescita anche al di fuori dall’Alto Adige, adottata 30 anni fa, è stata perseguita in modo coerente e con risultati positivi. Questa decisione è coerente con le scelte strategiche e conferma il posizionamento di Volksbank come banca regionale autonoma in grado di accogliere le sfide di mercato”,ha dichiarato il Presidente Otmar Michaeler.

Il Direttore generale Johannes Schneebacher ha dichiarato: “A prescindere da questo risultato intermedio, i fatti dimostrano che la Banca è in grado di proseguire in autonomia nei prossimi anni. Il percorso interno di rafforzamento patrimoniale si accompagna alla continuata crescita degli aggregati patrimoniali e sostengono gli obiettivi reddituali e di crescita dei prossimi anni. La Banca continua a conseguire buoni risultati nel core business. Per quanto riguarda i crediti problematici, l’applicazione di criteri più rigorosi ha portato ad un sostanziale miglioramento della qualità del portafoglio. Questi interventi pongono la base per proseguire la strategia di crescita stand-alone.”

Principali aggregati patrimoniali

- – Impieghi netti a clientela a 7.243,5 milioni, di cui 6.823,5 milioni in bonis (+0,8% rispetto al 31 dicembre 2018), con una crescita significativa a conferma della vicinanza della Banca alla propria clientela di riferimento. I crediti deteriorati netti si riducono del -11,1% rispetto al 31 dicembre 2018 per effetto principalmente delle rettifiche sul portafoglio Inadempienze Probabili e, in misura minore, sul portafoglio Sofferenze;

- – Raccolta diretta da clientela +4,4% a 8.022,2 milioni (7.683,4 milioni a fine dicembre 2018),confermando il trend crescente della raccolta “core” dei conti correnti e depositi a vista (+5,5% e +329,0 milioni rispetto a fine esercizio) e alla riduzione delle emissioni obbligazionarie (-15,0% e –85,4 milioni), proseguendo nella sostituzione di forme di raccolta più onerose con quelle meno onerose;

- – Masse amministrate in crescita del +3,1% a 18,9 miliardi (18,4 miliardi a fine dicembre 2018).Principali voci di conto economico

- – Margine di interesse a 90,9 milioni (+9,6% rispetto al 30 giugno 2018);

- – Proventi operativi netti in leggera diminuzione a 133,4 milioni, -6,3% rispetto ai 142,4 milioni delprimo semestre 2018;

- – Oneri operativi (al netto dei tributi ed oneri relativi al sistema bancario) a 89,4 milioni, contro i 95,2milioni del 30 giugno 2018 (-6,2%);

- – Risultato della gestione operativa a 44,0 milioni, in diminuzione del -6,7% rispetto ai 47,2 milioni del30 giugno 2018;

- – Rettifiche nette su finanziamenti alla clientela pari a 57,2 milioni rispetto a 17,1 milioni dei primi sei mesi del 2018;

- – Perdita netta pari a -101,5 milioni, che si confronta con un utile di 15,3 milioni del primo semestre 2018.Posizione patrimoniale

- – CET 1 ratio regolamentare all’ 11,7%;

- – Total capital ratio regolamentare al 13,8%;Qualità del credito

- – Il miglioramento della qualità del credito, realizzato mediante un approccio valutativo rigoroso nel comparto dei deteriorati, si riflette nell’innalzamento dei tassi di copertura, nel mantenimento dilivelli di deteriorati lordi in linea con le migliori aspettative della vigilanza e nella riduzione del peso dei crediti deteriorati rispetto al patrimonio netto (“Texas Ratio”).

- – Stock crediti deteriorati netti pari a 329,6 milioni, con una riduzione del -11,1% e di -41,2 milioni rispetto al 31 dicembre 2018;

- – Copertura dei crediti deteriorati: 50,9% contro il 44,0% del 2018;

- – Copertura delle sofferenze: 60,1% contro il 55,5% del 2018.Profilo di liquidità

- – Il profilo di liquidità della Banca è del tutto soddisfacente. Gli unencumbered eligible assets al 30 giugno 2019, composti principalmente da Titoli di Stato, garantiscono ampia flessibilità nella gestione delle fonti di funding.

- – LCR > 140% e NSFR > 110%.Impairment goodwill

– Impairment test sviluppato sulla base di uno scenario previsionale di medio termine conservativo, alla luce del contesto di politica monetaria e delle notevoli incertezze che caratterizzeranno l’andamento dell’economia europea nei prossimi anni. L’impairment del goodwill pari a circa 99,6 milioni, a fronte di operazioni prevalentemente carta contro carta. Per la Banca l’impairment ha peraltro effetti solosulle scritture contabili e nessun impatto sui flussi di cassa, sulla liquidità, sulla solidità patrimoniale e sui coefficienti patrimoniali e nessuna influenza sulla redditività prospettica.

***

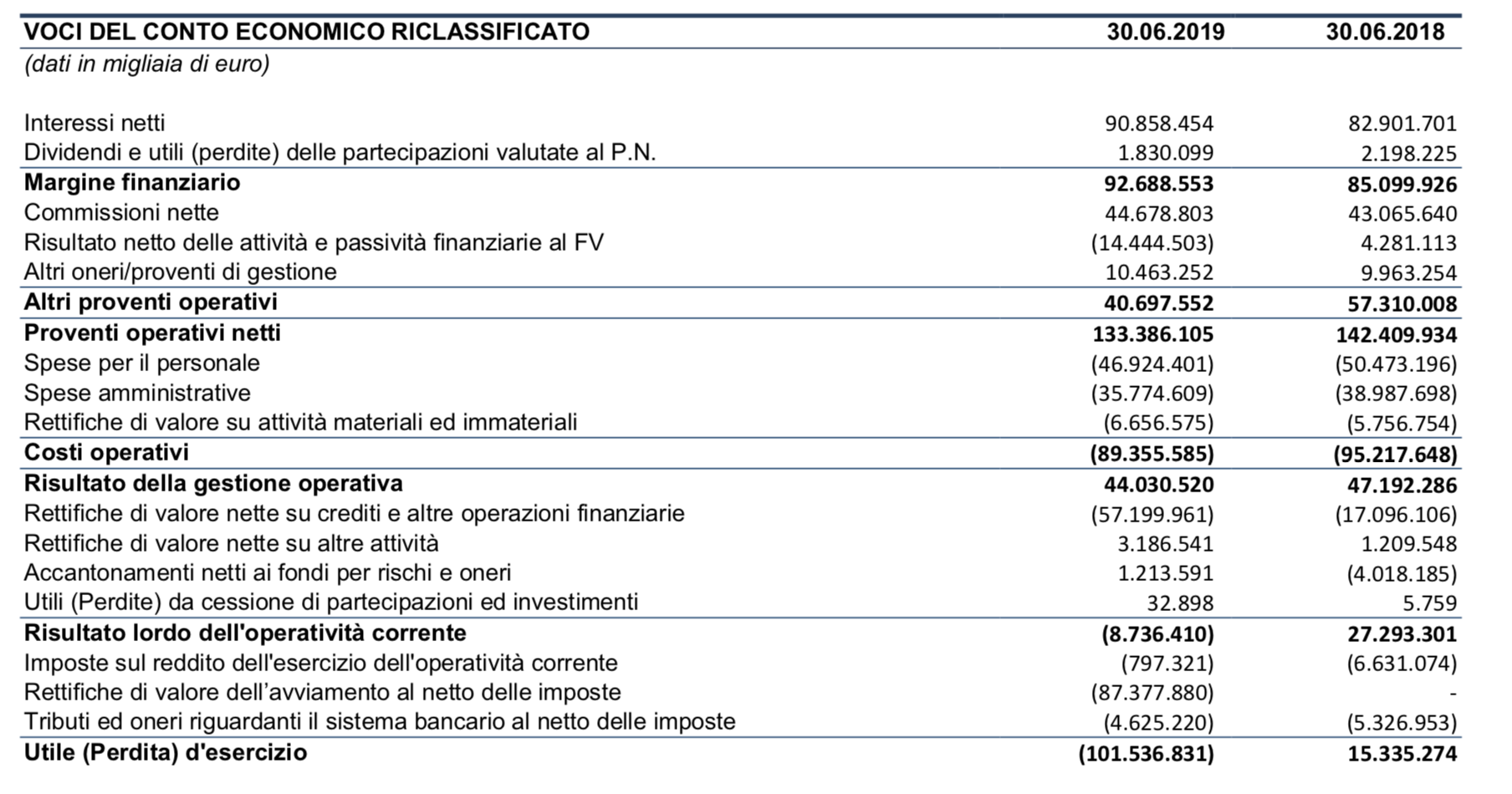

I risultati di conto economico del primo semestre 2019

Gli interessi netti ammontano a 90,9 milioni, in aumento del 9,6% rispetto ai 82,9 milioni del primo semestre 2018.

I dividendi e il risultato netto delle partecipazioni valutate al patrimonio netto sono positivi per 1,8 milioni, stabili rispetto ai 2,2 milioni del primo semestre 2018.

Il margine finanziario si attesta a 92,7 milioni, in crescita del +8,9% rispetto ai 85,1 milioni del primo semestre 2018.

Le commissioni nette sono pari a 44,7 milioni, in leggera crescita rispetto ai 43,1 milioni del primo semestre 2018.

In dettaglio, si registra una crescita del +10,5% delle commissioni da servizi di gestione, intermediazione e consulenza, nel cui ambito la componente relativa a collocamento titoli cresce del + 1,5%, cresce del +33,2% quella relativa alla distribuzione di prodotti Bancassurance e del +6,4% quella relativa a carte di credito e prodotti assimilabili.

Stabili le commissioni su tenuta e gestione di conti correnti e rapporti verso la clientela, scendono del -4,5% le commissioni da servizi di incasso e pagamento, stabili lecommissioni su garanzie, aumentano del +13,7% le commissioni su “altri servizi”.

Il risultato netto finanziario, è pari a -14,4 milioni, con una variazione di -18,7 milioni rispetto ai +4,3 milioni del primo semestre 2018. In particolare l’attività di negoziazioneevidenzia un risultato di +0,6 milioni rispetto al risultato di +1,3 milioni del primo semestre 2018, gli utili netti da realizzo di attività valutate al fair value con impatto sulla redditività complessiva sono pari a +1,3 milioni, in calo rispetto ai +1,6 milioni del primo semestre 2018, mentre il risultato netto delle attività finanziarie valutate obbligatoriamente al fair value è pari a -16,3 milioni rispetto al risultato positivo di +1,4 milioni del primo semestre 2018.

Gli altri proventi netti di gestione ammontano a 10,5 milioni, in crescita del +5,0% rispetto ai 10,0 milioni del primo semestre 2018.

I proventi operativi netti si attestano a 133,4 milioni, in calo del -6,3% rispetto ai 142,4 milioni del primo semestre 2018.

Nel comparto degli oneri operativi si registra il calo del – 7,0% delle spese del personale, pari a 46,9 milioni, rispetto ai 50,5 milioni del primo semestre 2018.

Le altre spese amministrative, al netto dei tributi ed oneri relativi al sistema bancario ammontano a 35,8 milioni, in calo del -8,2% rispetto al primo semestre del 2018.

Le rettifiche nette su attività materiali ed immateriali ammontano a 6,7 milioni, in crescita del +15,6% rispetto ai 5,8 milioni del primo semestre 2018.

Complessivamente gli oneri operativi sono pari a 89,4 milioni, in calo del -6,2% rispetto ai 95,2 milioni del primo semestre 2018.

Le rettifiche nette su crediti verso clientela, comprensive delle perdite da cessione, sono pari a 57,2 milioni, in aumento rispetto ai 17,1 milioni del primo semestre 2018. Le riprese nette su titoli e altre attività finanziarie sono pari a +3,2 milioni e si confrontano con un dato di +1,2 milioni del primo semestre 2018.

Il cost/income ratio nel primo semestre 2019 è pari al 67,0%, rispetto al 66,9% del primo semestre 2018.

Gli accantonamenti netti al fondo rischi ed oneri sono pari a +1,2 milioni.

Il risultato lordo dell’operatività corrente è pari a -8,7 milioni rispetto ai +27,3 milioni del primo semestre 2018.

Nel semestre sono stati contabilizzati tributi ed oneri a carico delle banche in forza dei meccanismi di risoluzione europeo e nazionale (FRU e FRN) e del meccanismo di tutela dei depositi (DGS) per un importo di 6,4 milioni (7,9 milioni nel primo semestre 2018). Alnetto dell’effetto fiscale tale onere risulta pari a 4,6 milioni.

Le rettifiche di valore dell’avviamento ammontano a 99,6 milioni di euro, rispetto al dato nullo del primo semestre del 2018. Al netto dell’effetto fiscale la rettifica risulta pari a 87,4 milioni.

Il risultato netto è pari a -101,5 milioni, dopo la contabilizzazione di imposte sul reddito per +13,2 milioni e si confronta con un dato di +15,3 del primo semestre 2018.

Lo stato patrimoniale al 30 giugno 2019

La raccolta diretta al 30 giugno 2019 ammonta a 8.022,2 milioni ed evidenzia un incremento del +4,4% rispetto ai 7.683,4 milioni del 31 dicembre 2018. Nel confronto si registra una crescita del +5,5% dei conti correnti e depositi a vista della rete commerciale (6.331,8 milioni contro i 6.002,8 milioni di fine 2018). Prosegue inoltre il trend decrescente dei titoli obbligazionari emessi (-15,0% e -85,4 milioni) in linea con la politica finalizzata alla progressiva riduzione del costo del funding grazie alla riduzione delle forme di raccolta più onerose. In aumento di +95,1 milioni i PCT e le altre forme di raccolta.

La raccolta indiretta cresce dello +6,1% a 3.660,4 milioni.

La raccolta amministrata prodotti di terzi è pari a 2.526,5 milioni, in crescita rispetto ai2.327,8 milioni di fine 2018. Positivo l’andamento del comparto assicurativo, che registraun +8,0% a 780,2 milioni, rispetto ai 722,3 milioni di fine 2018.

La raccolta amministrata titoli di terzi cresce del 2,7% a 579,5 milioni, rispetto ai 564,3 milioni di fine 2018.

Le attività finanziarie diverse dai crediti verso clientela e banche ammontano complessivamente a 2.454,3 milioni e sono in crescita del 5,3% rispetto ai 2.331,4 milioni del 31 dicembre 2018). In tale aggregato sono principalmente compresi i titoli di debito per 2.230,3 milioni, i titoli di capitale e le quote di OICR per 183,0 milioni e il fair value deiderivati per 0,1 milioni. Per effetto dell’introduzione dell’IFRS 9, sono ricompresi fra leattività finanziarie (per un importo pari a 40,8 milioni) anche i finanziamenti verso la clientela che devono essere obbligatoriamente valutati al fair value.

L’incremento complessivo rispetto alla fine del 2018 è imputabile alla crescita dei titoli didebito classificati nel portafoglio “Hold to Collect” (+231,5 milioni), “Hold to Collect & Sell”(+18,0 milioni). I titoli governativi sono complessivamente pari a 1.921,0 milioni (+332,6 milioni rispetto al 31 dicembre 2018).

I finanziamenti netti a clientela, comprensivi dei deteriorati, sono pari a 7.243,5 milioni. I finanziamenti in bonis netti a clientela crescono di +0,8% a 6.823,5 milioni, rispetto ai 6.769,7 milioni di fine 2018. Il complesso dei crediti deteriorati (in sofferenza, inadempienze probabili e scaduti/sconfinanti) ammonta, al netto delle rettifiche di valore, a 329,6 milioni, in diminuzione del -11,1% rispetto ai 370,8 milioni del 31 dicembre 2018. In particolare, i crediti in sofferenza sono pari a 163,4 milioni, in calo del – 9,9% rispetto a 181,3 milioni del 31 dicembre 2018, con un’incidenza sui crediti complessivi pari al 2,3%(2,5% al 31 dicembre 2018), e un grado di copertura al 60,1% (55,5% a fine 2018). Le inadempienze probabili diminuiscono del 17,1% a 152,1 milioni da 183,3 milioni del dicembre 2018. I crediti scaduti/sconfinanti ammontano a 14,1 milioni, rispetto a 6,1 milioni a fine 2018.

I crediti deteriorati lordi ammontano a 670,6 milioni, in aumento del +1,2% rispetto ai 662,5 milioni di fine 2018. In particolare, le sofferenze lorde sono pari a 409,9 milioni, contro i 407,8 milioni di fine 2018. Le inadempienze probabili lorde sono pari a 246,1 milioni, rispetto ai 248,1 milioni di fine 2018. Le posizioni scadute lorde sono pari a 14,7 milioni, rispetto ai 6,7 milioni di fine 2018.

L’indice di copertura dell’intero aggregato dei crediti deteriorati si attesta al 50,9%, increscita rispetto al 44,0% del 31 dicembre 2018.

Il coverage ratio delle esposizioni in bonis è pari allo 0,8%, sostanzialmente invariato rispetto al 31 dicembre 2018.

Al 30 giugno 2019, la struttura operativa di Volksbank si articola in 162 sportelli bancari e 1.303 persone.

Coefficienti prudenziali

I coefficienti patrimoniali stimati al 30 giugno 2019 risultano pari a:

- – 11,7% per il Common Equity Tier 1 ratio (11,3% al 31 dicembre 2018);

- – 11,7% per il Tier 1 ratio (11,3% al 31 dicembre 2018);

- – 13,8% per il Coefficiente patrimoniale totale (13,3% al 31 dicembre 2018).Tali ratios beneficiano dell’esercizio dell’opzione per l’applicazione integrale delladisciplina transitoria introdotta dal nuovo articolo 473 bis del regolamento UE n.575/2013, che dilaziona nel tempo l’impatto sui fondi propri derivante dall’applicazionedel nuovo modello di impairment introdotto dal principio contabile IFRS 9.***Ad integrazione delle informazioni riportate, si allegano i prospetti di Stato patrimoniale e di Conto economico riclassificati al 30 giugno 2019 confrontati con il periodo precedente.***

Il Dirigente preposto alla redazione dei documenti contabili societari, Alberto Caltroni, dichiara, ai sensi dell’art. 154-bis, comma 2, del D.Lgs. n. 58/1998, che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri ed alle scritture contabili.

***

Il presente comunicato è disponibile sul sito www.volksbank.it e www.bancapopolare.it.

CONTO ECONOMICO RICLASSIFICATOVOCI DEL CONTO ECONOMICO RICLASSIFICATO

NOTE ILLUSTRATIVE

Gli schemi di stato patrimoniale e di conto economico sono riclassificati secondo criteri gestionali, al fine di consentire una più immediata lettura dei risultati. I prospetti riclassificati sono stati costruiti a partire dagli schemi di bilancio previsti dalla Circolare diBanca d’Italia n. 262/2005, oggetto di aggiornamento in data 30 novembre 2018 al fine di recepire per recepire le novità introdotte dal principio contabile internazionale IFRS 16“Leasing”, omologato con il Regolamento (UE) 2017/1986 del 31 ottobre 2017, che hasostituito il vigente principio contabile IAS 17 ai fini del trattamento in bilancio delle operazioni di leasing a partire dal 1° gennaio 2019.

Al fine di consentire un confronto su basi omogenee, negli schemi di stato patrimoniale riclassificati al 31 dicembre 2018 i dati impattati dal nuovo principio IFRS 16 sono stati riesposti. In particolare, i dati nello schema di stato patrimoniale riclassificato al 30 giugno 2019 sono confrontati con i corrispondenti saldi al 1° gennaio 2019 che includonoanche gli effetti della prima applicazione dell’IFRS 16.

Di seguito si illustra il raccordo delle nuove voci rispetto allo schema del contoeconomico redatto in base alla Circolare di Banca d’Italia n. 262:

- – La voce “Dividendi e utili (perdite) delle partecipazioni valutate al P.N.” include il risultato delle voci “70. Dividendi e proventi simili” e “220. Utili (Perdite) delle partecipazioni”;

- – la voce “Risultato netto finanziario” include i risultati derivanti dalla valutazione o dalrealizzo di tutti gli strumenti finanziari, ad eccezione del risultato delle partecipazioni e delle rettifiche per rischio di credito che sono oggetto di esposizione separata. Inparticolare, tale voce include il risultato netto dell’attività di negoziazione (voce 80), gliutili e le perdite da cessione o riacquisto (voce 100 (b) e (c)), ad eccezione del risultato connesso alla cessione di attività finanziarie valutate al costo ammortizzato (voce 100 (a)) e il risultato netto delle altre attività e passività finanziarie valutate al fair value con impatto a conto economico (voce 110);

- – la voce “Spese amministrative” coincide con la voce 160 (a) del conto economico “Spese amministrative: b) altre spese amministrative”, ad eccezione dei tributi edoneri versati a sostegno del sistema bancario, riportati in voce specifica;

- – la voce “Rettifiche di valore nette su crediti verso clientela” include la voce 130 a) “Rettifiche/riprese di valore nette per rischio di credito di: a) attività finanziarie valutate al costo ammortizzato”, relativamente alla sola componente rappresentata dai creditiverso la clientela nonché il risultato economico derivante dalla cessione di crediti verso clientela di cui alla voce 100. Utili (perdite) da cessione o riacquisto di: a) attività finanziarie valutate al costo ammortizzato relativamente alla sola componente rappresentata da crediti verso clientela;

- – la voce “Rettifiche nette su titoli ed altre attività finanziarie” è rappresentata dallerettifiche sui titoli e sui finanziamenti verso banche classificati nei portafogli delle

“Attività finanziarie valutate al costo ammortizzato” (corrispondenti alla voce 130 b) “Rettifiche/Riprese di valore nette per rischio di credito di relativo a: b) attività finanziarie valutate al fair value con impatto sulla redditività complessiva” e allarestante componente della citata voce 130 a));

- – la voce “Accantonamenti netti ai fondi per rischi ed oneri” corrisponde alla voce 200 dello schema di conto economico previsto dalla Circolare di Banca d’Italia n. 262 ecomprende gli accantonamenti per impegni e garanzie rilasciate;

- – la voce “Rettifiche di valore dell’avviamento al netto delle imposte” si riferisce all’impairment del goodwill rappresentato nella voce 240 dello schema di conto economico previsto dalla Circolare di Banca d’Italia n. 262 esposto al netto dell’effettofiscale;

- – la voce “Tributi ed oneri riguardanti il sistema bancario al netto delle imposte” siriferisce interamente ai tributi e gli altri oneri finalizzati a mantenere la stabilità del sistema bancario ed è esposta al netto delle imposte.l presente comunicato stampa e la Relazione finanziaria semestrale al 30 giugno 2019 sono a disposizione del pubblico presso il meccanismo di diffusione e stoccaggio autorizzato eMarket (www.emarketstorage.com) e sul sito internet aziendale www.volksbank.it / www.bancapopolare.it,sezione “Investor Relations”.