Il Consiglio di Amministrazione di Volksbank (qui le news che la riguardano, ndr)ha approvato in data odierna gli schemi del bilancio d’esercizio al 31 dicembre 2022 (primo lancio alle 17.08, aggiornamento con video integrale della conferenza stampa alle 0.54 dell’11 febbraio, ndr). I risultati confermano l’ottima performance realizzata su tutte le principali componenti economiche del business, e senza componenti straordinarie. Gli obiettivi del Piano industriale “Sustainable 2023” sono già stati ampiamente superati.

Tra i risultati principali, sono degni di nota:

- l’incremento del 15% dei ricavi caratteristici della Banca, arrivati ad oltre 310 milioni di euro, grazie ad una crescita significativa sia delle commissioni che superano per la prima volta i 100 milioni di euro (+7% di incremento, in particolare trainato dagli eccellenti nuovi servizi digitali), che da un incremento di circa il 19% del margine da interessi, sostenuto sia dalla componente clientela che dalla componente finanza;

- una prudente gestione dei rischi che ha consentito di ridurre del 58% il costo del rischio, che si attesta a 30 punti base, e di ridurre del 15% la quota netta del portafoglio dei crediti deteriorati sul portafoglio complessivo (NPL Ratio netto) al 2,26%;

- una attenta gestione dei costi, in riduzione rispetto all’anno precedente del 1,2%, malgrado gli adeguamenti sulle spese del personale dall’applicazione del Contratto Collettivo Nazionale ed il contesto inflattivo che influenza in particolar modo i costi energetici e i servizi di terzi. Il Cost Income Ratio (CIR, rapporto tra costi e ricavi) della Banca si conferma al 51%, tra i migliori nell’ambito delle banche commerciali italiane;

- un’eccellente redditività netta, con un rendimento del patrimonio netto (RoTE) al 9,6%, miglior risultato nella storia della Banca; l’applicazione del 40% di “dividend payout” porta il Consiglio di Amministrazione a proporre all’Assemblea la distribuzione di 0,62 euro per azione, a fronte dell’utile di 1,58 euro per azione;

- un ruolo da motore del territorio, con 216 milioni euro di valore aggiunto (in termini di occupazione, sponsorizzazioni, dividendi, forniture e bolli), oltre a 38 milioni di euro di imposte sull’utile ed interventi di contenimento del rialzo dei tassi sui mutui alle famiglie.

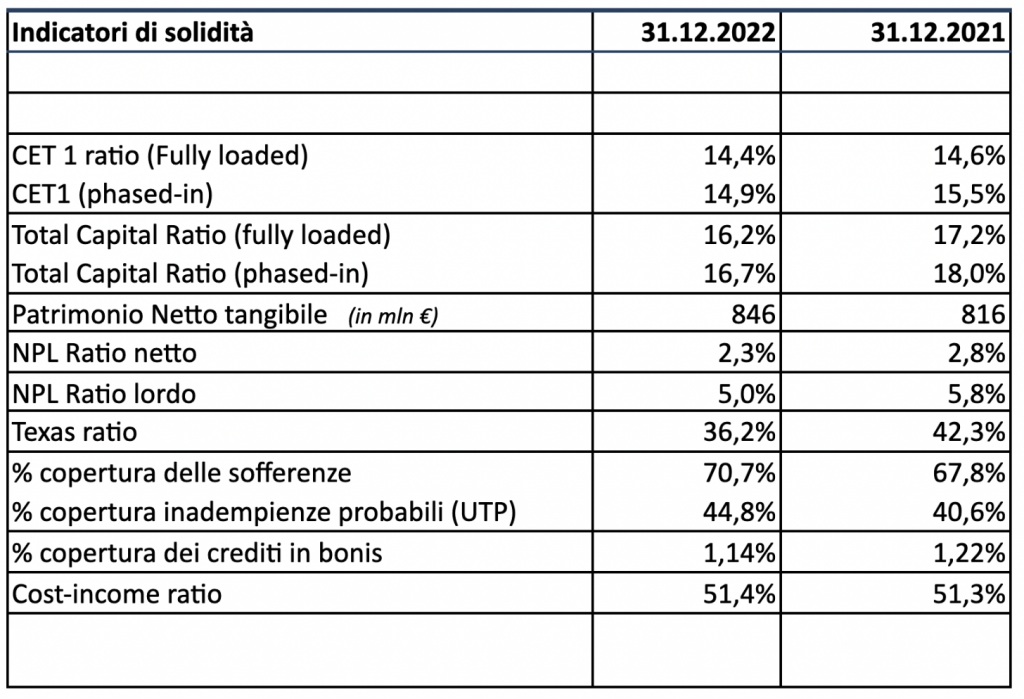

L’accorta gestione caratteristica in termini di contenimento dei rischi e l’oculato rendimento riconosciuto ai soci, permette un ulteriore incremento della solidità della Banca, attestato anche dalle agenzie di rating che hanno innalzato a BB+ Stable la valutazione di Volksbank.

Il patrimonio netto tangibile di Volksbank è pertanto in ulteriore crescita a 846 milioni di euro con oltre 360 milioni di euro di capitale primario phased-in eccedente i limiti regolamentari, ed un coefficiente patrimoniale (TCR phased-in) al 16,7%.

Il Presidente Lukas Ladurner ha dichiarato: “I risultati del 2022 di Volksbank mostrano ulteriori miglioramenti sia lato incremento dei ricavi caratteristici che contenimento dei costi e dei rischi, a riprova della coralità degli sforzi dei nostri collaboratori. Li ringrazio personalmente per la dimostrata professionalità e dedizione ai clienti, comprovate anche dai riconoscimenti esterni ricevuti nell’anno. L’ulteriore crescita del risultato netto, raggiunto senza i contributi straordinari del 2021, consolida la capacità della Banca di generare una buona redditività per gli azionisti, e permette al Consiglio di Amministrazione di proporre all’Assemblea dei soci il miglior dividendo di sempre, pari a 0,62 euro per azione”.

Il Direttore Generale Alberto Naef ha aggiunto: “Siamo molto soddisfatti dei risultati raggiunti nel 2022, che completano il percorso disegnato nel Piano Industriale “Sustainable 2023”, superando ampiamente gli obiettivi prefissati. È un bilancio record a livello di margine d’intermediazione, commissioni nette (per la prima volta sopra i 100 milioni di euro), utile ante imposte (anch’esso per la prima volta superiore a 100 milioni di euro) ed utile netto. La Banca ha recuperato oggi organicamente livelli di solidità e redditività di eccellenza nel contesto bancario europeo, mostrando compattezza nell’operato e capacità di anticipare gli scenari. Le nostre priorità si spostano ora sulla gestione del contesto macroeconomico – che presenta sfide importanti – e sullo sviluppo ulteriore del business della Banca, attraverso crescita organica e nuove aperture di sportelli. Questi risultati ci consentono inoltre di rinforzare anche le nostre attività di supporto al territorio (che hanno raggiunto 216 milioni tra sponsorizzazioni, dividendi, bolli, fornitori locali, stipendi) e di motore per la transizione sostenibile, grazie ai circa 1,5 miliardi di euro di nuovi crediti per le famiglie e le imprese”.

Dati di sintesi

HIGHLIGHTS

Risultato netto:

- utile del 2° semestre a +44,0 milioni, rispetto ai +31,5 milioni del 1° semestre;

- utile d’esercizio a +75,5 milioni, rispetto ai +70,0 milioni del 2021;

Risultato corrente al lordo delle imposte:

- in crescita a 113,6 milioni, rispetto ai 78,5 milioni del 2021;

Costi operativi:

- costi complessivi in diminuzione del -1,2% a 185,1 milioni rispetto a 187,3 milioni del 2021;

- spese per il personale a 105,4 milioni, in crescita del +3,9% rispetto ai 101,4 milioni del 2021;

- altre spese amministrative, senza tenere conto dei contributi ed oneri riguardanti il sistema bancario, a 66,2 milioni, in diminuzione del -6,7% rispetto ai 70,9 milioni del 2021;

Elevata efficienza:

- cost/income ratio al 51,4% nei 12 mesi del 2022 rispetto al 51,3% del 2021;

Costo del rischio:

- nei 12 mesi pari a 30 pb;

Miglioramento della qualità del credito:

- gestione proattiva del credito, con rettifiche su crediti deteriorati pari a 216,5 milioni, rispetto ai 242,1 milioni del 2021;

- stock di crediti deteriorati lordi scende a 384 milioni, contro i 448 milioni di fine 2021. L’NPL ratio lordo scende al 5,0%, rispetto al 5,8% di fine 2021. Il NPL ratio netto scende al 2,3%, rispetto al 2,7% di fine 2021;

Elevati livelli di copertura dei crediti deteriorati:

- livello di copertura dei crediti deteriorati al 56,3%, rispetto al 54,0% di fine 2021. Copertura sulle sofferenze al 70,7% (era 67,8% a fine 2021), delle inadempienze probabili al 44,8% (era 40,7% a fine 2021) e del 29,9% sugli scaduti (era 26,7% a fine 2021);

- solido buffer di riserva sui crediti in bonis, con una copertura del 1,14%;

Forte solidità patrimoniale: coefficienti patrimoniali in significativa crescita e ampiamente superiori ai minimi richiesti:

- core Tier 1 ratio phased-in al 14,9%, rispetto al 15,5% del 2021;

core Tier 1 ratio fully loaded al 14,4%, rispetto al 14,6% del 2021; - total Capital Ratio phased-in al 16,7%, rispetto al 18,0% del 2021;

total Capital Ratio fully loaded al 16,2%, rispetto al 17,2% del 2021;

Elevata liquidità e funding:

- a fine 2022, attività liquide per circa 982 milioni ed elevata liquidità prontamente disponibile per 1.724 milioni; ampiamente rispettati i requisiti di liquidità Liquidity Coverage Ratio e Net Stable Funding Ratio;

- Le operazioni di finanziamento con BCE per ottimizzare il costo del funding e supportare gli investimenti delle aziende clienti sono state a fine 2022 anno pari a 2.500 milioni, interamente costituite da TLTRO III;

Supporto all’economia e presenza attiva a sostegno del territorio:

- circa 1,5 miliardi di nuovi crediti alle famiglie ed alle PMI;

SINTESI DEI RISULTATI

I risultati del 2022 confermano la capacità di Volksbank di affrontare efficacemente la complessità del contesto e di creare stabilmente valore per tutti gli stakeholder, con un utile netto pari a 75,5 milioni. Le scelte strategiche perseguite hanno permesso a Volksbank di confermarsi come una delle banche più solide a livello nazionale, i cui punti di forza, oltre alla qualità del credito ed al supporto all’economia reale grazie all’erogazione di 1,5 miliardi di credito dedicato alle famiglie e imprese del territorio, sono costituite dal livello dei coefficienti patrimoniali, da una robusta liquidità e da un leverage contenuto.

Il modello di business radicato e resiliente, con crescente diversificazione nelle fonti reddituali e la crescente flessibilità nella gestione dei costi operativi, oltre che la costante azione di riduzione dei crediti deteriorati conseguita nell’ultimo triennio, hanno ridotto ulteriormente il basso profilo di rischio della Banca.

Il nuovo contesto, profondamente mutato, trova Volksbank preparata, grazie al posizionamento consolidato nel corso dell’ultimo triennio, grazie anche al rafforzamento dell’offerta di prodotti ed innovazione nel campo della personal finance, del risparmio gestito e dei prodotti assicurativi nonché grazie alla gestione efficace e proattiva del rischio di credito, sia mediante continuo innalzamento prudenziale dei livelli di copertura sia mediante specifiche azioni di rafforzamento dei processi di erogazione e monitoraggio dei rischi, consentendole di rafforzare il proprio ruolo di punto di riferimento in termini di sostenibilità e responsabilità sociale e culturale del territorio.

L’ANDAMENTO ECONOMICO DELLA GESTIONE

Il conto economico registra interessi netti pari a 210,0 milioni, in crescita del +19,0% rispetto ai 176,5 milioni del 2021.

L’apporto dell’intermediazione derivante dall’operatività con la clientela è stato pari a 150,1 milioni (144,6 milioni nel 2021). Gli interessi sulle attività finanziarie si sono attestati a 52,3 milioni (25,4 milioni nel 2021). Gli interessi netti sull’interbancario hanno presentato un saldo di +17,5 milioni (17,5 milioni nel 2021). Gli interessi passivi su raccolta istituzionale ammontano a 2,0 milioni. Gli interessi passivi su titoli di debito (obbligazioni, EMTN e TIER2) sono pari a 9,5 milioni (8,8 milioni nel 2021).

Le commissioni nette sono pari a 100,6 milioni, rispetto a 94,0 milioni del 2021. In dettaglio, si registra una crescita +7,6% delle commissioni da attività bancaria commerciale a 68,1 milioni e un aumento del +2,4% delle commissioni da attività di intermediazione e consulenza a 34,2 milioni (prodotti assicurativi, collocamento titoli).

L’aggregato dei proventi finanziari, che include la performance complessiva del portafoglio di proprietà, è pari a 8,9 milioni, rispetto a 48,6 milioni del 2021. La componente relativa al risultato netto dell’attività di negoziazione è pari a +2,7 milioni, rispetto ai +2,0 milioni del 2021. Il contributo delle attività finanziarie valutate al fair value con impatto sulla redditività complessiva si attesta, per il 2022 a +2,6 milioni, contro i +5,3 milioni del 2021. La componente relativa al risultato netto delle altre attività e passività valutate al fair value si attesta a -2,3 milioni, rispetto al risultato di -2,9 milioni del 2021.

La componente relativa alle attività finanziarie valutate al costo ammortizzato è pari a +2,3 milioni, rispetto ai +40,5 milioni del 2021.

Le rettifiche di valore nette su crediti sono pari a -22,1 milioni, rispetto ai -53,2 milioni del 2021.

Il risultato di gestione è pari a +297,5 milioni, rispetto a +266,0 milioni del 2021.

I costi operativi, che includono le spese per il personale, le altre spese amministrative, gli ammortamenti delle attività materiali e immateriali, e gli altri oneri/proventi di gestione ammontano a 185,1 milioni, in diminuzione del -1,2% rispetto ai 187,3 milioni del 2021. L’aggregato è composto dalle spese per il personale (a 105,4 milioni in crescita del +3,9% rispetto ai 101,4 milioni del 2021) dalle spese amministrative che, compresi i contributi al sistema bancario, si attestano a 80,5 milioni (-4,6% rispetto a -84,4 del 2021) dagli accantonamenti netti a fondi rischi e oneri (-4,8 milioni in diminuzione del -7,4% rispetto a -5,2 milioni del 2021), dalle rettifiche delle attività materiali ed immateriali, che evidenziano un risultato netto di -12,9 milioni (-20,7%) rispetto ai -16,3 milioni del 2021 e dagli altri oneri/proventi di gestione pari a +18,5 milioni rispetto ai +20,0 milioni del 2021.

I tributi ed oneri riguardanti il sistema bancario al netto delle imposte sono pari a 9,7 milioni (14,3 milioni prima delle imposte), in crescita del +6,0% rispetto a 9,1 milioni del 2021 (13,5 milioni prima delle imposte).

In particolare, essi derivano da oneri per 3,9 milioni (5,8 milioni prima delle imposte) relativi ai contributi al fondo di risoluzione e 5,8 milioni (8,6 milioni prima delle imposte) relativi ai contributi al fondo di garanzia dei depositi. Nel 2021 i contributi al fondo di risoluzione sono stati pari a 6,2 milioni (4,1 milioni al netto delle imposte) mentre i contributi al fondo di garanzia dei depositi sono stati pari a 7,4 milioni (5,0 milioni al netto delle imposte).

Il risultato netto da cessione di partecipazioni ed investimenti è pari a +1,2 milioni, rispetto ai -0,2 milioni del 2021.

Il risultato netto dell’esercizio è pari a 75,5 milioni, in crescita del 7,8% rispetto ai 70,1 milioni del 2021.

L’EVOLUZIONE DEI PRINCIPALI AGGREGATI PATRIMONIALI

Al 31 dicembre 2022 i finanziamenti a clientela netti sono pari a 7.457 milioni, -0,5% rispetto ai 7.496 milioni di fine 2021.

Le attività finanziarie della clientela risultano pari a 20.854 milioni, in diminuzione del

-3,3% rispetto ai 21.556 milioni di fine 2021. Nell’ambito delle attività finanziarie della clientela, la raccolta bancaria diretta da clientela ammonta a 9.000 milioni, in diminuzione del -2,1% rispetto ai 9.198 milioni di fine 2021. La raccolta indiretta ammonta a 4.412 milioni, in diminuzione del -9,8% rispetto ai 4.891 milioni di fine 2021. Al netto delle azioni Volksbank in portafoglio, la raccolta indiretta diminuisce del -9,8% a 4.059 milioni, rispetto ai 4.499 milioni di fine 2021.

In particolare, l’ammontare della raccolta indiretta relativa ai prodotti di terzi del risparmio gestito è pari a 3.005 milioni, in diminuzione del -5,8% rispetto ai 3.189 milioni di fine 2021. La raccolta amministrata relativa alla componente titoli di terzi (escluse le azioni Volksbank) è pari a 1.055 milioni, in diminuzione del -19,5% rispetto ai 1.310 milioni del 31 dicembre 2021.

Il complesso dei crediti deteriorati ammonta, al netto delle rettifiche di valore, a 167,9 milioni, in diminuzione del –18,5% rispetto ai 205,9 milioni di fine 2021. In quest’ambito, i crediti in sofferenza netti sono pari a 51,4 milioni, in calo del –29,3% rispetto ai 72,7 milioni del 31 dicembre 2021, con un’incidenza sui crediti complessivi netti pari al 0,7% (1,0% al 31 dicembre 2021), e un grado di copertura al 70,7% (67,8% a fine 2021). Le inadempienze probabili nette sono pari a 110,3 milioni, rispetto ai 126,4 milioni di dicembre 2021, e i crediti scaduti/sconfinanti netti ammontano a 6,2 milioni rispetto a 6,8 milioni a fine 2021.

L’ammontare dei crediti deteriorati lordi è di 384,4 milioni, -14,2% da inizio anno, con una componente di sofferenze lorde pari a 175,7 milioni (-22,2%); tali importi risultano rispettivamente pari al 5,0% (era 5,8% a fine 2021) e al 2,3% (era 2,9% a fine 2021) del totale dei crediti lordi verso clientela.

I livelli di copertura sono stati rafforzati in tutti i principali comparti. Come detto, il tasso di copertura delle sofferenze si attesta al 70,7% (era al 67,8% a fine 2021), il tasso di copertura delle inadempienze probabili sale al 44,8% (era al 40,6% a fine 2021), ed il tasso di copertura dei crediti deteriorati è pari al 56,3% (era pari al 54,0% a fine 2021).

Le attività finanziarie al costo ammortizzato diverse dai finanziamenti ammontano complessivamente a 2.985 milioni, in crescita del +4,0% rispetto ai 2.870 milioni di fine 2021. Le attività finanziarie al fair value con impatto a conto economico sono pari a 89,0 milioni rispetto ai 93,7 milioni di fine 2021.

Le attività finanziarie al fair value con impatto sulla redditività complessiva ammontano complessivamente a 729,5 milioni, in aumento del +7,1% rispetto ai 680,9 milioni di fine 2021.

Le attività materiali ed immateriali ammontano a 160,8 milioni, in aumento del +6,5% rispetto ai 151,0 milioni di fine 2021. Le attività fiscali ammontano a 138,2, in calo del

-7,6% rispetto ai 149,6 milioni di fine 2021, mentre i gruppi di attività in corso di dismissione sono pari a 4,8 milioni e si riferiscono a immobili.

I Fondi propri ed i requisiti patrimoniali

I requisiti patrimoniali da rispettare al 31 dicembre 2022, comprensivi della Capital Guidance, in termini di Common Equity Tier 1 Ratio, TIER 1 Ratio e Total Capital Ratio risultano pari rispettivamente al 8,2%, 9,94% e 12,25% secondo i criteri in vigore per il 2021. Gli aggregati di vigilanza, determinati sulla base della metodologia standard di Basilea III, evidenziano il continuato rafforzamento dei requisiti, ampiamente superiori ai requisiti minimi prudenziali:

- CET 1 Ratio e TIER 1 Ratio “IFRS 9 phased-in” stimati pari al 14,9%, in crescita rispetto ai valori del 31 dicembre 2021 pari al 15,5%. Il Ratio fully-loaded si attesta al 14,4%, in crescita rispetto al 14,7% di fine 2021;

- Total Capital Ratio “IFRS 9 phased-in” stimato pari al 16,7%, in crescita rispetto ai valori del 31 dicembre 2021 pari al 18,0%. Il Ratio fully-loaded si attesta al 16,2%, in crescita rispetto al 17,2% di fine 2021.

La liquidità ed il leverage ratio

La situazione di liquidità a fine 2022 evidenzia i seguenti indicatori:

- attività prontamente disponibili, inclusi gli attivi stanziabili presso la Banca Centrale e al netto di quelli dati a collaterale, pari a 2.706 milioni;

- operazioni di finanziamento con BCE per ottimizzare il costo del funding e supportare gli investimenti delle aziende clienti mediamente pari a 2.500 milioni (mediamente 2.268 milioni nel 2021), costituite al 100% dalle operazioni TLTRO con scadenza triennale;

- fonti di raccolta stabili e ben diversificate, con raccolta diretta bancaria e da clientela (inclusi i titoli emessi) costituita per il 98,3% dalla componente retail;

- raccolta a medio e lungo termine per circa 465 milioni nel 2022, di cui oltre 159 milioni relativi alla componente wholesale;

- NSFR calcolato secondo la regolamentazione CRR2 al 31 dicembre 2022 superiore a 135%.

Una più completa informativa sui risultati conseguiti nel 2022 e i prospetti del conto economico, dello stato patrimoniale nonché gli schemi riclassificati inclusi nella relazione approvata dal Consiglio di Amministrazione sono consultabili sul sito della banca.

——

Fonti: Volksbank continua a migliorare la redditività e la solidità: anche nel 2022 utile netto e dividendo in crescita , Bankileaks.com